リスク・事例から学ぶ失敗しない土地活用

㈱長谷川不動産経済社

代表インタビュー

今回は株式会社長谷川不動産経済社代表取締役の長谷川高氏に取材を行いました。

- 自分の所有する土地の有効活用はどう選べばいいのか

- 地域・場所で気を付けることはあるか

- 事業がうまく行かなかったときのために何が必要か

など土地を持っている方や実際に今土地活用を検討している方に必要な情報をまとめています。

建築費などコストの額が大きい土地活用。

失敗することのないよう、ぜひこの記事で土地活用のノウハウを学んでみて下さい。

長谷川不動産経済社のコンサルティング事業

客観的な視点で有効活用・資産組み替えをアレンジ

――初めに御社ではコンサルティング・顧問事業をされているとのことでしたが、御社の事業内容について簡単に教えて下さい。

![]()

不動産全般に関わる相談に対応しています。

顧問先を見ますと

- 経営者の方

- 資産家の方

- 不動産の投資などご興味がある方

の三つに分かれますね。

メニューは様々ですが今回の取材に即すなら

- 売ったらいいのか

- 貸したらいいのか

- 何かを建てた方がいいのか

土地を持っているけどどうしたらいいか分からない段階での相談から入っていきますね。

かつて日本の土地は全国的に価値のあるものでしたが、現在は価値がある不動産と価値のない不動産があります。

そのため冷静に今後10年20年先も持ち続けて良い土地なのか判断しなければいけません。

税制上の問題もありますが、有利な条件で売却して資産を組み替えるお手伝いもしています。

土地活用の目的は資産形成・老後の蓄え

――御社が受けるご相談の中で、どういった目的で土地の有効活用を検討されている方がいますか。

![]()

近年のような超低金利の状況の中で「資産を有効に運用したい」かつ「相続対策を同時に行いたい」といった方が検討されています。

その他として

- 資産分散としての不動産保有

- 家賃収入で老後の蓄え

として資産の何分の一かを不動産に投資される方が多くなっています。

また既存の不動産から収益を得られないかというご相談も多いです。

土地活用で重要な3つの観点

長谷川氏は土地の有効活用を検討する際に重要な以下の3つの検討項目について話してくださいました。

- 土地の分析

…将来においても永続的に土地の資産価値はあるか - マクロ的分析

…各種統計・データを“マクロ的な視点”で分析 - 事業収支バランス

…返済・諸費用を引いて収益はプラスになっているか

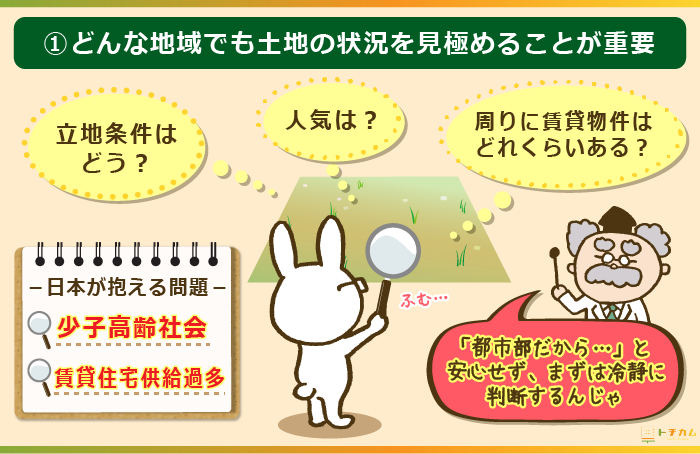

①土地の資産価値と需要を見極める

――土地をアパート・マンション経営として活用する場合、エリアごとに検討すべき点があれば教えてください。

![]()

東京であっても将来この町が栄えるかどうか見極めなければいけない。

現在深刻な問題になっているのは、住みたい人に対して貸したい物件が多くなっている「需給バランスの不均衡」です。

現在大手ハウスメーカーの積極的な営業により新築の貸家物件が増え続けています。

しかし出生率は1.4倍で今後も人口は少なくなっていくので、増える貸家に対して需給バランスが崩壊することに…。

だからこそ最初に立地条件の見極めをまず大事にした方がいいと思います。

――アパマン経営の場合でお聞きしましたが、売却や土地貸しについてはどうでしょうか。

![]()

土地を貸すにしろ売却するにしろ、その地域ごとの需要は大きく異なります。

私は地方への仕事の際、市街地をよく見るためになるべく車で遠方に行くようにしているのです。

そうしますと5年前に売り出し中と看板が出ていた土地が、いまだに売れないで残っている場合も。

地方では“売りたくても売れない土地”、非常に乱暴な言い方をすれば資産価値が限りなくゼロに近い土地が出てきています。

実際地方のある地域で土地の相場をヒアリングすると3万~10万と教えてくれますが、現実はその価格では売れないのです。

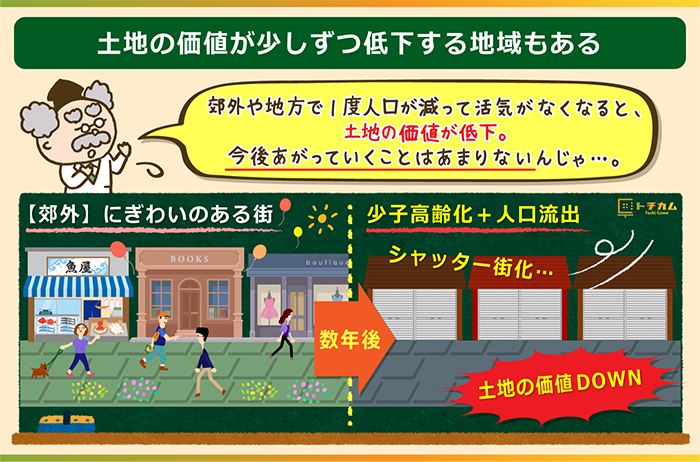

土地の価値が目減りしていく地域もある

――今の日本社会の変化を受けて土地の有効活用で難しい点があれば教えてください。

![]()

少子高齢社会で働ける年代の人が減り高齢者が増加しています。

また二極化が進行し人口は大都市に流出していってしまいます。

私は実は東京の郊外の出身なんですが、実家に車で帰るとにぎわいのあった商店街もシャッター街になり昔とはかなり変わりました。

こういった地域の土地の価値が今後あがっていく可能性は低いと思います。

先祖伝来の土地を守りたい思いも大事ですが、資産防衛という点では価値が目減りしていくもの(=土地)をすべて保有し続けることはどうなのかと思います。

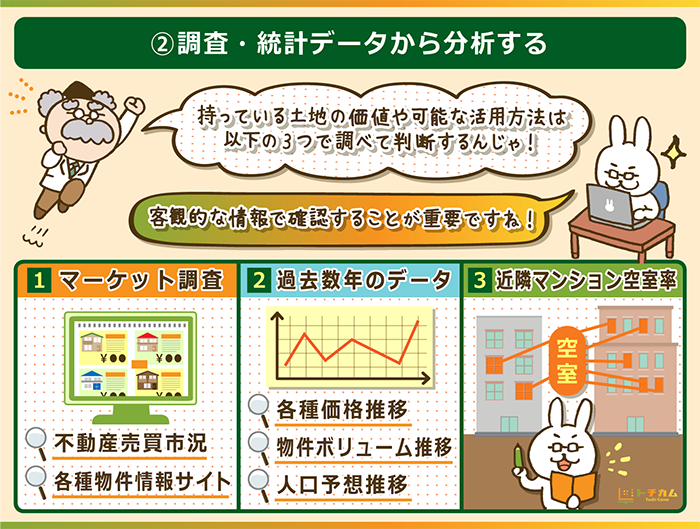

②調査・統計データから客観的に分析

――土地の資産価値を考慮する必要があるとのことでしたが、実際にどのように見極めて計画を作っていけばいいでしょうか。

![]()

- マーケット調査

- 過去数年のデータ

- 近隣のマンションの空室率

を調べれば、その土地でアパート・マンション経営をすることのリスクを冷静な判断で見極めることができます。

「売却」・「賃貸経営」・「土地を貸す」のどれが可能なのかはそれから判断すべきです。

ただし最近は資産としての価値が著しく低いために、3つのどの選択肢も難しい物件が地方には出てきています。

③事業収支バランスで活用方法を検討する

――そのほかに土地の有効活用を検討している場合に気を付けなければいけないことはありますか。

![]()

「高い建築費用をかけて良い物を建てても、ペイできないエリア」がふえてきました。

関東圏や東京でも鉄筋コンクリート造マンションの建築費分を借り入れするケースが多いのですが、借り入れを返済をすると手元にほとんど残らないことがあります。

重要なのは収入から支出を引いて手元にどれだけ残るのか計算して保守的に判断することです。

収入減=節税効果減

――せっかく土地活用のために多額の借り入れをして利益が少ないとなると、何のために借金したのか分かりませんね…

![]()

アパートやマンションを建築すれば「貸家」又は「貸家建付地」として相続税評価額は下げられます。

ただ相続が発生したときに半分空室があれば“半分の節税効果”しかありません。

単純に全く埋っていなかったとなると、それはもう単なる土地・建物と変わりません。

「建てる」と判断することは誰でも簡単にできますが、計画通りにいかなかったことのリスクを考えなければいけません。

アパート・マンションを建築するために借りるローン(例:アパートローン)は“変動金利”での借り入れです。

今は市場最低金利で金利が低くて借りやすいですが、返済中に金利が高くなる可能性も…。

借りる時点ではなくて今後起こりえるリスクに備えて堅実にシミュレーションしてみて下さい。

実例で学ぶ土地活用におけるシミュレーションの重要性

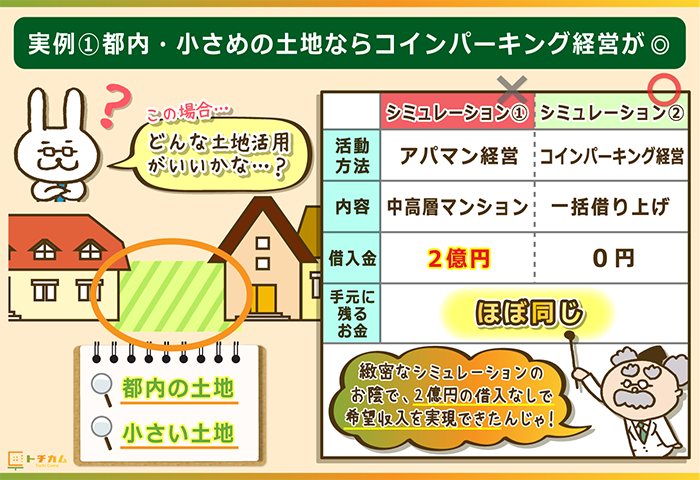

実例①都内の有効活用でアパマン経営よりコインパーキング経営を選んだ

――実際にこれまで受けられた相談事例の中で、シミュレーションの重要性を強く感じた事例があれば教えてください。

![]()

弊社でシミュレーションをしたケースで、都内の小さ目の土地で7~8階の中高層マンションの建築を検討されている方がいました。

マンション建築のためには借り入れが必要なのでシミュレーションで収支バランスを見ます。

そうすると今回のシミュレーションでは、マンションの家賃収入から返済して残った金額がコインパーキングにした場合の金額と変わらない結果になりました。

そうすると「そもそも建築費2億円のマンションを建てて借金する必要があるのか」というところに立ち返るわけです。

収益がほぼ同じの場合で、一方は2億円のリスクを負うとなれば誰でも同じ答えを選ぶのではないでしょうか。

当然このケースで地主さんはコインパーキングでの土地活用を選びました。

実例②相続税対策用の借入金のために全資産をなくす

――相続のために不動産を活用しようと思う時は収支をしっかりと判断しないといけないという事ですよね。

![]()

そうですね。

借り入れしたお金は相続とは関係なく返さなければいけません。

だから相続対策としてアパートやマンションを建てるとき、継続して銀行への返済ができる計画なのか吟味する必要があります。

極端な例ですがバブル当時赤坂見附周辺の土地は相続税評価額が一坪7000万で、10坪であれば7億円。

そのエリアの地主さんは土地(=資産)を失いたくないので、数億円を借り入れしてペンシルビルを建築しました。

建てたことによって相続税対策にはなったように見えますが、大事なのは相続税評価額が下がった後に借り入れ金を返済していかなければならないこと。

当初の計画では高く家賃を設定して返済していく予定でした。

しかしバブルが崩壊すると土地の値段が下がるだけではなく賃料も下落。

その結果ローンを返済できなくなり物件が差し押さえられ、相続対策の失敗によって資産を失う方が続出しました。

これは極端な例でしたが、10年後20年後も返す金額は一定でも入ってくる家賃は一定ではないですよね。

今後人口は減るし建物は古くなっていくので、いつまでも家賃が同じで人気のあるマンションではいられませんし、空室の問題もあります。

家賃保証サービスも2年後に契約更新があり、保証してもらえる家賃も下がっていきます。

家賃設定の変動やある程度の空室があっても銀行に返せるか、保守的なシミュレーションが必要です。

それにはリスクに耐えうる素質のある立地かと。

建築プランを含めて総合的に30年のローンを支払えきれるかどうかを考えないといけません。

――失敗した時のダメージが多すぎますよね。

![]()

事前に自分でシビアに判断するなり、私どものような専門家を活用していただくなりして判断された方が良いと思います。

実例③多額の借入金を土地売却で全返済

――受けた相談内容の中で、更地にしたケースはありましたか。

![]()

千葉県で800年続く地主さんで5~600坪の土地を所有されていました。

その土地は駅から15分ほどで

- 築25年の鉄骨造のアパート(20戸以上)

- 約築50年の木造戸建て(数軒)

がありました。

ただ貸家の空室が増え、「毎年の固定資産税額」や「地元の銀行に払う返済額」よりも相当家賃収入がアンダーしていくわけです。

更にはここ数年で何回か相続もあり、どうしてもお金が足りず銀行から借金して支払っていました。

そこで弊社がコンサルティングをお受けしたんです。

まず着手したのは、借家人への立ち退きのお願いでした。

土地を大手ディベロッパーに売って借り入れ金のお願い返済をしなければならなかったからです。

そしてその土地に新たに建てたマンションの何部屋かをもらいご家族が住むことになりました。(いわゆる等価交換です。)

このケースで着目すべきは東京近郊でもアパート・マンション事業で成り立たなくなっているケースが出てきたといういうことです。

ただしこれは破綻したわけではなく、うまく行った事例だと思います。

――大きい土地があればいいということではないんですね。

![]()

農地ならまだしも、広い土地の場合固定資産税の負担がとても大きいです。

今回土地の売却で得られた利益で地主さんのご希望通り借金を全額返済した後には現金が残るわけです。

それでも土地への思い入れがあり最後まで残せないかというお気持ちがあったので、地主さんとはこの計画が最善であるか約3年間にわたって検討しました。

土地の一部だけ売却するシミュレーションもしましたが、結果すべて売却することになりました。

――綿密かつ堅実なシミュレーションが大切ですね。

土地活用の潜在的リスク4つ

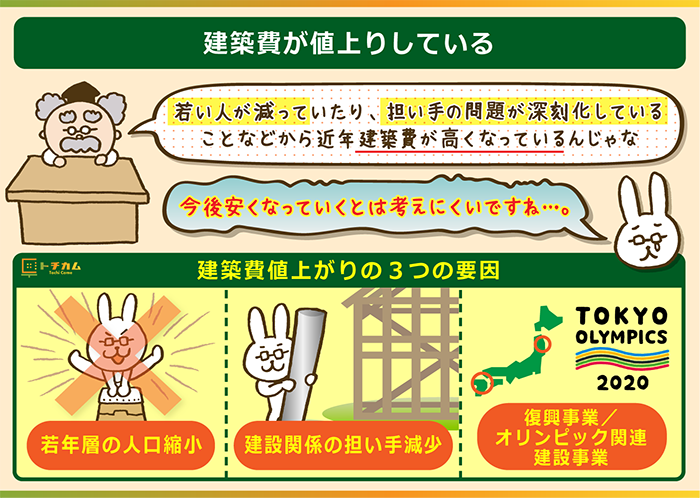

建築費が高騰している

――先ほどお話いただいた中で今建築費用が高くなっているとのことでしたが、今後も建築費はあがっていくのでしょうか。

![]()

今は

- 若い世代の人口が減っていること

- 建設関係の担い手が減少

- 復興事業/オリンピック関連建設事業

が影響した結果工事費が高騰。

今後復興事業やオリンピック事業が落ち着いても若い人口は減り続けるので、人件費が安くなることは考えられないですね。

――大幅に下がることはないということですね。

![]()

多少建築費用が安くなるかもしれませんが…。

安価で建てた貸家は将来的な空室リスクが高い

![]()

建物で問題なのは安普請な建物を建ててしまう方が多いことです。

建築費が安くなれば収支は大幅に改善しますが、そういった建物は5年10年経過すると一気に古く安っぽく見えてしまいます。

まさに「デザインの陳腐(ちんぷ)化」で、数年後入居者が減少していく問題があります。

一方、ビンテージマンションのように築何十年たってもお洒落で素敵だなというマンションもありますよね。

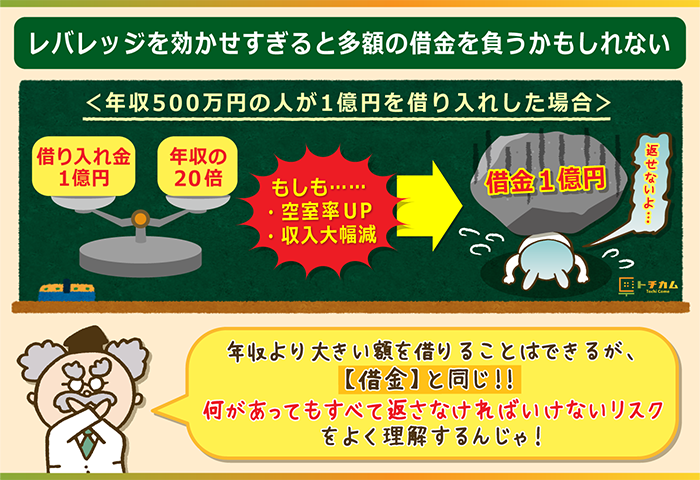

「高レバレッジ」=“多額の借金負担”の可能性

――不動産投資は高レバレッジで他の投資より良いと言われることもありますが、それついてどう考えますか。

![]()

「レバレッジを効かせる」ということは結局莫大な借金をして買うという事なんです。

例えば手元資金が200万円で株やFXでレバレッジを10倍利かせれば2000万円の取引ができますが、これは正に博打でハイリスクです。

仮に2割下がれば-400万なので手元の200万円の喪失に加えて200万円の借金です。

アパート経営も同じです。

年収500万円の方にとって「借入金1億円=年収の20倍」になります。

空室が多くなり十分な収入がなかったとしても銀行は返済を待ってくれませんもんね。

安全圏での資産運用を

![]()

「金額がいくらなのか」ではなく万が一のことも考えて

- 自分の資産がどれだけあるのか

- 資産の内、何割を不動産に向けるのか

- 全資産に対してどれくらいの借り入れをするか

を考えることが重要なので、個々でかなり違ってきます。

「過ぎたるは及ばざるが如し」で、“資産があまりないのに銀行に借りすぎる”のは資産家も個人も同じように危ない話なんですよ。

「借りられる金額」≠「返せる金額」ということです。

新築でも5年後には空室発生する

――うまくお金を作るために土地活用を始めたのに、資産を失う結果となるのは悲しいですよね。

![]()

上手くいかなかったときのシミュレーションをしていない方が多いですよね。

アパートやマンションを建築するにはお金を借り入れするのである意味「投資」です。

レバレッジをかけすぎると借金が膨大になるのでリスクが高くなります。

よって慎重に計画を進めなければいけません。

また新築で最初の5年・10年は満室経営でもそれ以降は空室が増える可能性もあります。

各種統計やデータで判断していくことが必要です。

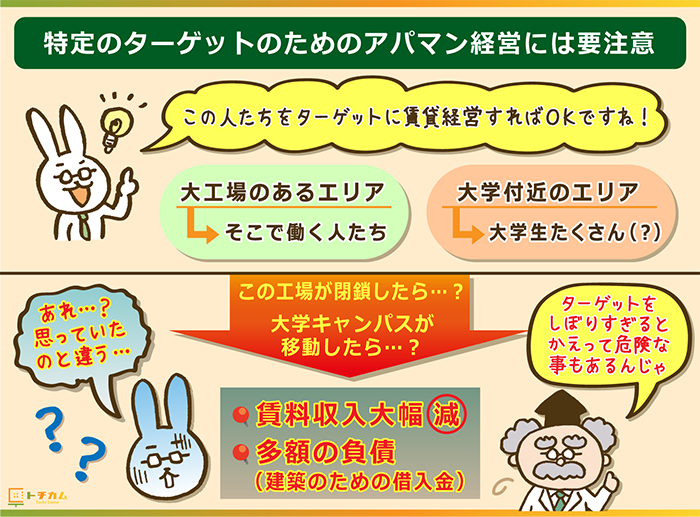

特定のターゲット向けアパマン経営には注意

――アパート・マンション経営は需要の高い地域であれば失敗する可能性は低いのでしょうか。

![]()

その通りですが、現実的にアパートやマンションを建設してもなかなか埋まらない地域もあります。

あと注意しなければいけないのは、特定の大工場で働く人を目当てにマンション建てることです。

ただその企業が事業縮小や倒産しするとその大工場がなくなり住む人も居なくなります。

都心部から離れた大学のキャンパス近くに建てるのも危険です。

そもそもそこに通う大学生が大学の近くに住むとは限りません。

近年都心部へキャンパスを移している大学も増えてきました。

――うまくいかなかったときに、それが返せる金額なのかどうかということはひとつ検討にいれたほうがいいですよね。

大切な資産守るために私たちができること

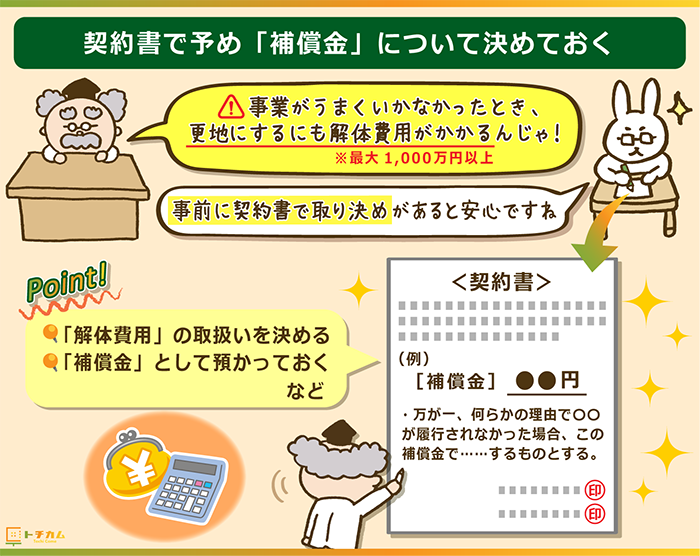

万が一に備えて事前の契約書で「補償金」の取り決めをする

――事業にはリスクがあるとのことでしたが、これまでのご相談の中で「事業がうまくいかなかったから更地にしたい」というご相談はありましたか。

![]()

地主さんから“「出店したい」という方のために建物を建てたけど出て行ったしまった”というご相談がありました。

建物の固定資産税は結構な額になってしまいましたが、その支払いはもちろん土地の所有者である地主の負担に。

また借入金の返済費用に加えて次の借り手が見つからないので、解体しようとしても解体費用も地主さんの支払いになってしまいます。

解体費用はもちろん大きさなどにもよりますが

- (小さ目の)一軒家の場合…約200万円

- ロードサイド店舗…約1,000万円

もかかります。

例えばですが、契約書の中で「解体費用」の扱いをしっかりと決めておくべきでしょう。

あるいは解体費用分の補償金を預かっておく方法もあります。

リスクを念頭に柔軟な計画変更を

――本日のお話を通して、有効活用をすることで生じるリスクを十分に理解した上で計画をたてなければいけないことが分かりました。

![]()

リスクを考えれば計画段階で事業を縮小することも。

- 借入金2億円 ⇒(変更後)1億円

- 4階建て ⇒(変更後)2階建て

に変更することはさほど難しいことではないと思います。

先の例のように有効活用したことによって“全財産を失って借金まで残る”ことにならないようにしないといけません。

結局有効活用した土地の地主さん自身がすべてのリスクを負うことは忘れないようにしましょう。

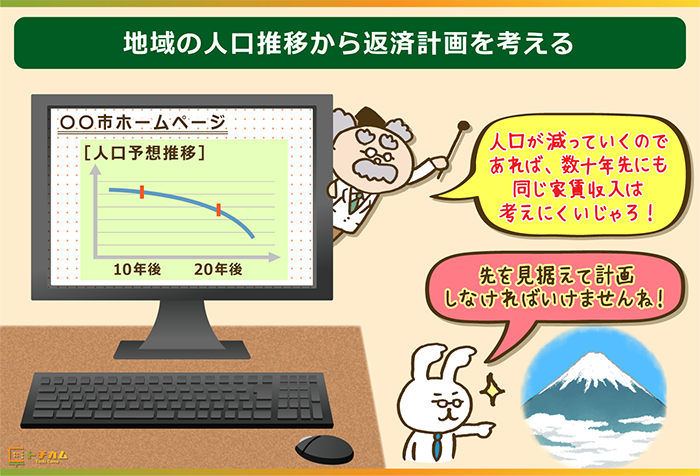

人口推移を参考に返済計画を決める

――いくら慎重に土地を見極めたとしても資産価値が大きく変動することもあると思いますが、どの時点まで見込んで検討する必要がありますか。

![]()

とても難しいです。

ただ地方自治体ホームページで閲覧できる(各地域の)人口推移予想を参考にすることができます。

仮人口は減少していくのであれば例えば30年で借入金を返すのではなく、10年20年で返せる様に収支を組んだり。

トチカム編集者後記

今回の取材では、土地の有効活用を検討する場合にはまず

- エリア・土地がどういった性格なのか

- 周辺状況・需給バランスはどうなのか

- 収支バランスはどうなのか

を見極めることが何より重要だということを改めて考えさせられました。

またどれだけ分析しても失敗する可能性はゼロではありません。

土地活用は長期的な事業だからこそ、うまく行かなったことを想定して無理のない計画を検討してみてください。

スポンサーリンク