本記事では確定申告を目前に控えるあなたのために、太陽光発電の売電収入にかかる税金についてまとめました。

売電収入にかかる税金は、個人事業主かどうかで以下のように変わります。

- 個人事業主→所得税(5%~45%※累進課税)・事業税(5%)

- 個人事業主以外→所得税(5%~45%※累進課税)

それぞれ具体例を交えながら計算方法について徹底解説しています。

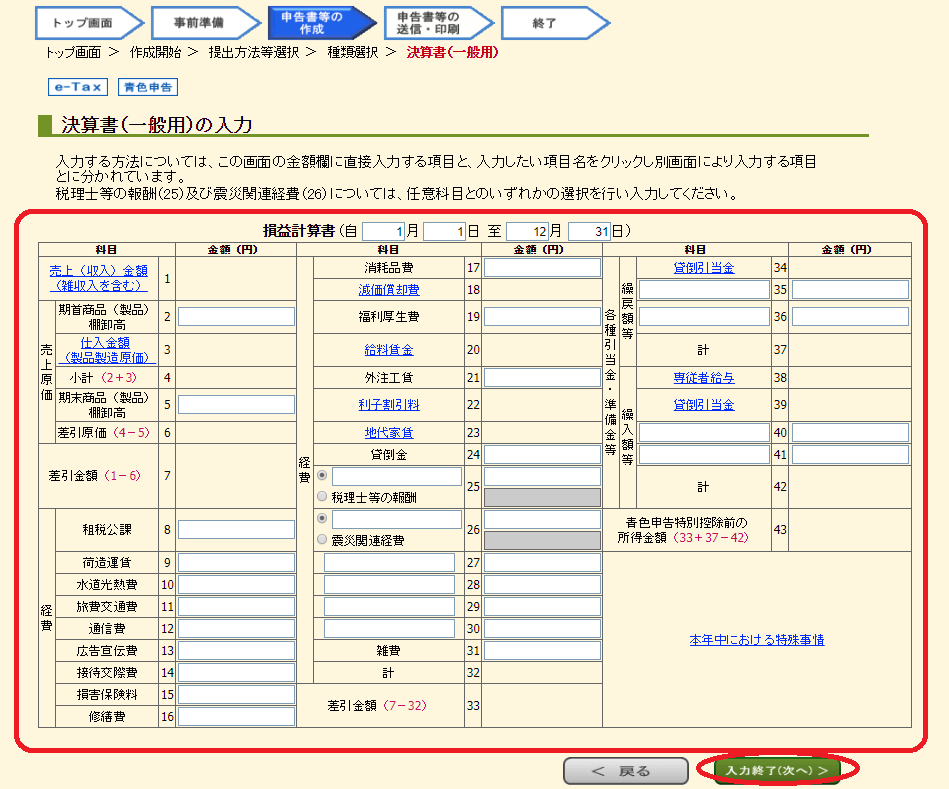

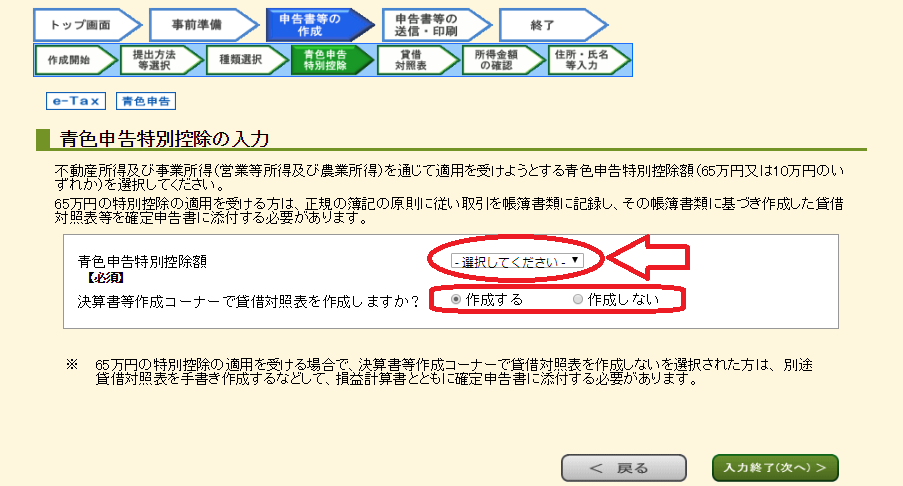

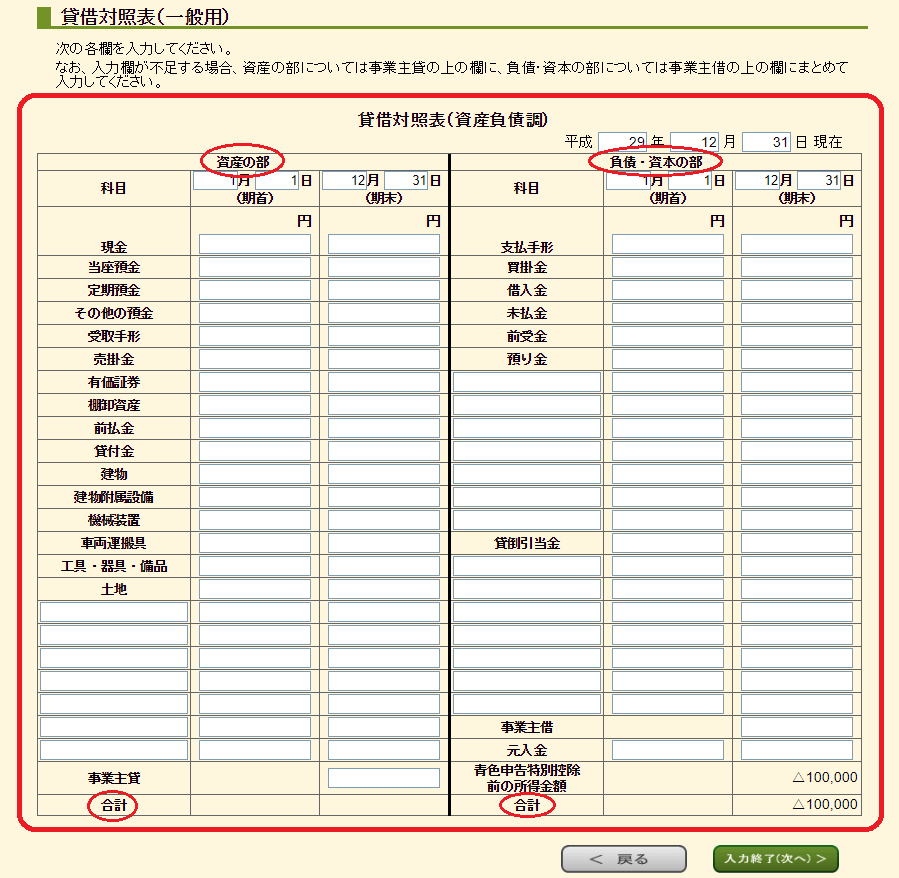

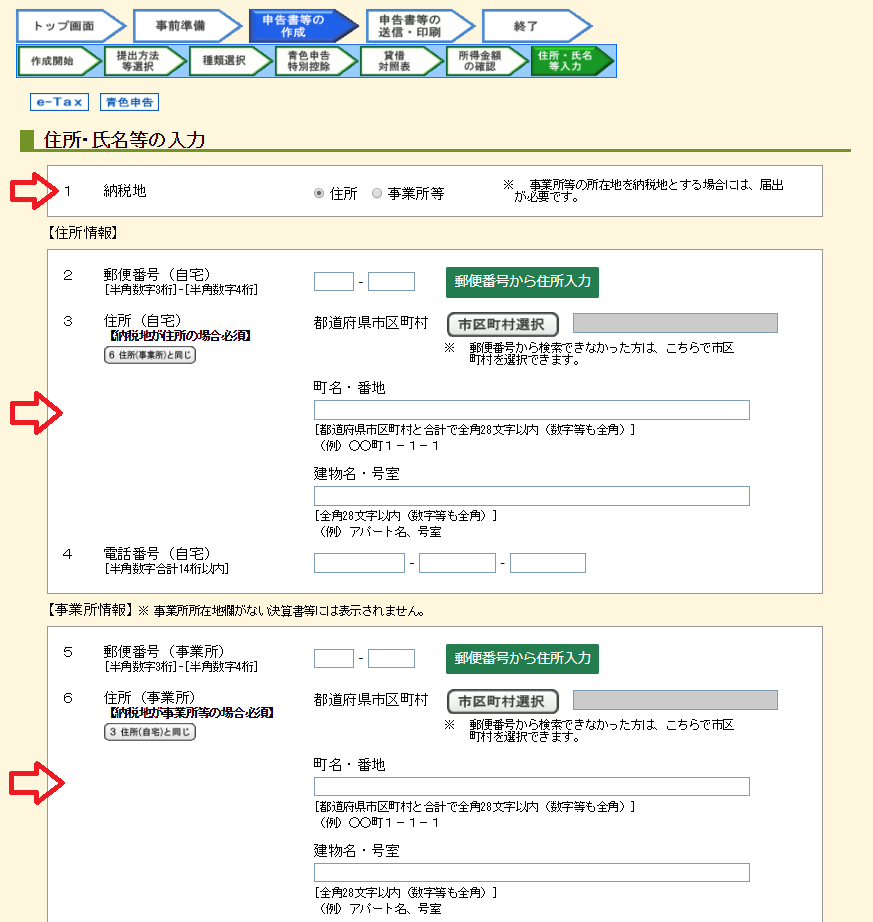

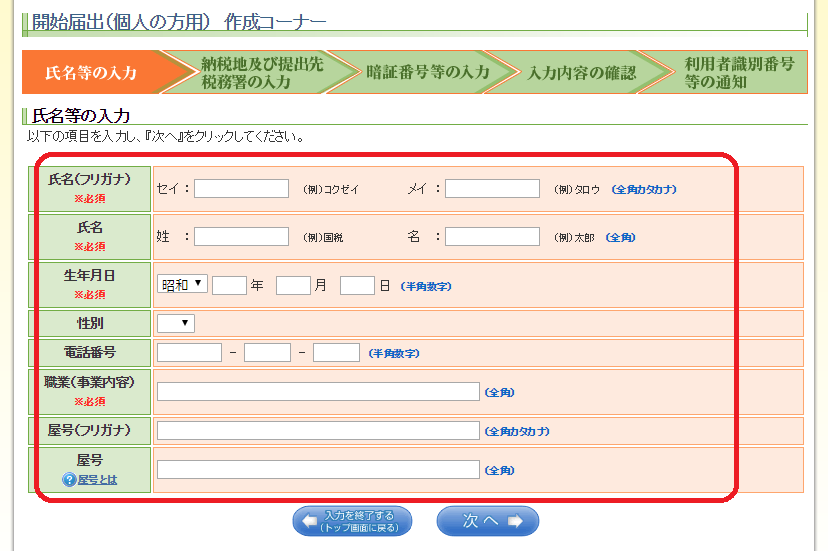

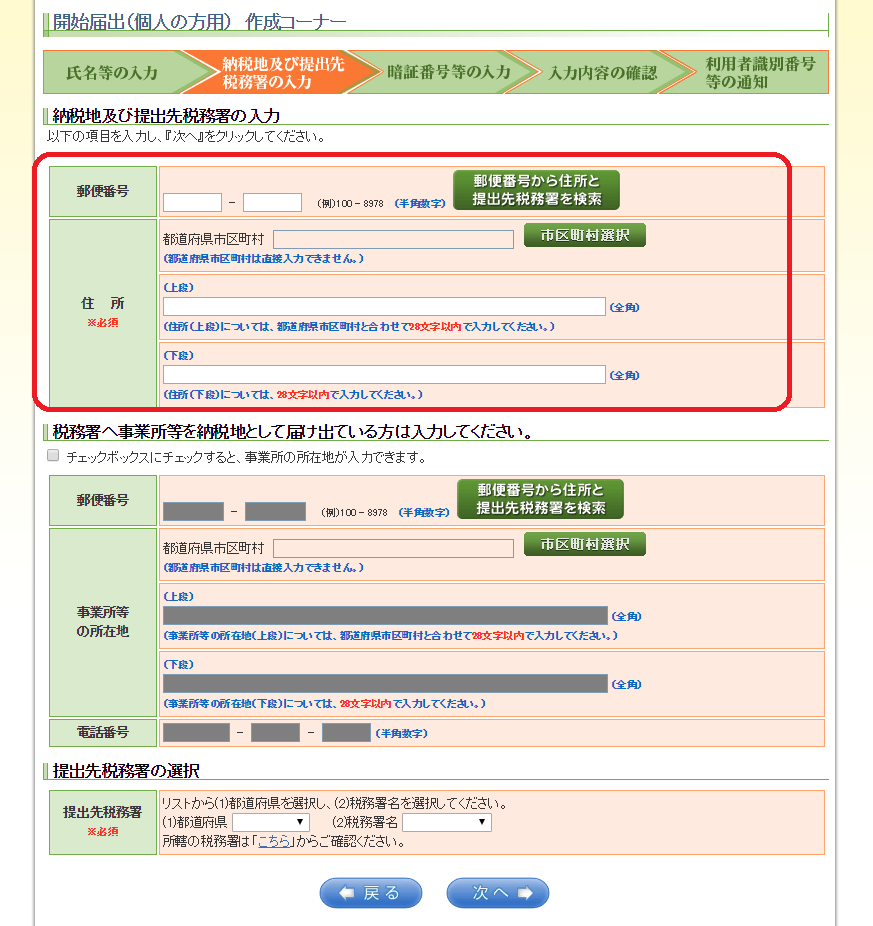

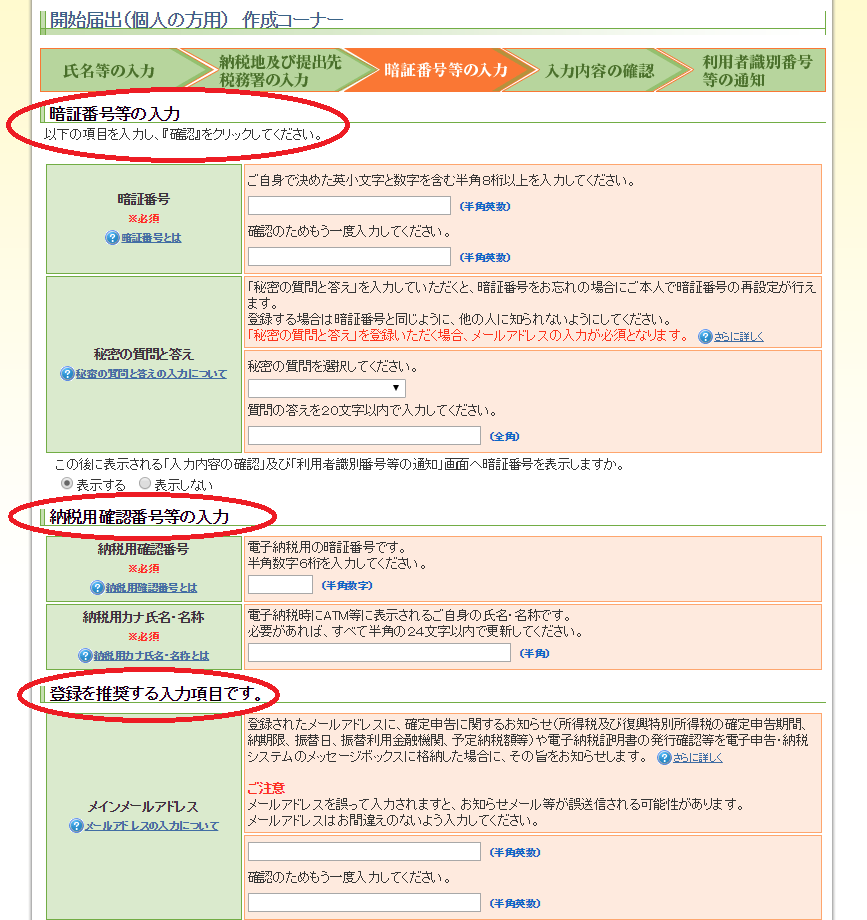

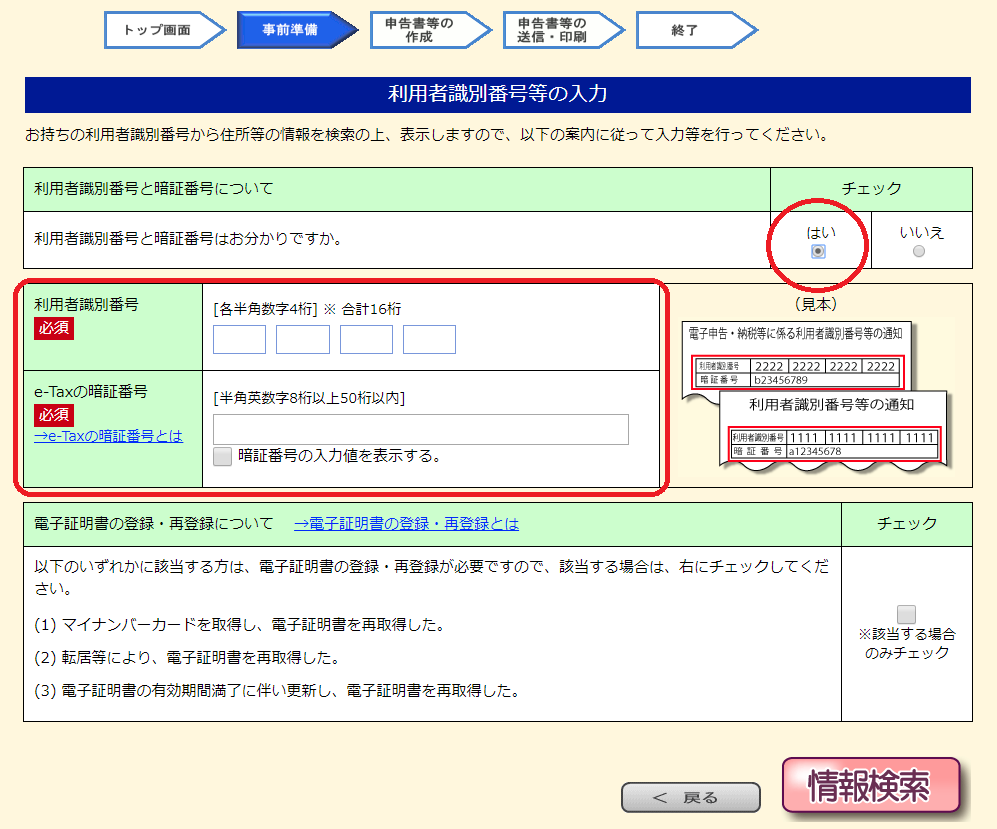

また確定申告の手順も画像付きで丁寧に解説しているので、参考にしてみてください。

※個人事業主かどうかにかかわらずかかってくる税金については記事内【追記】太陽光発電の売電収入にかかるその他の税金 で紹介しています。

Contents

太陽光発電で所得税はいくらかかる? 計算例を交えながらわかりやすく紹介!

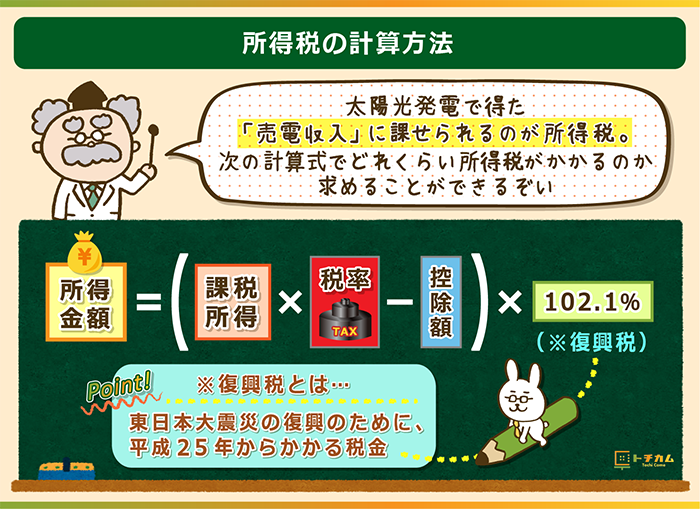

太陽光発電で得た売電収入には所得税が課せられます。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え330万円以下 | 10% | 97,500円 |

| 330万円を超え695万円以下 | 20% | 427,500円 |

| 695万円を超え900万円以下 | 23% | 636,000円 |

| 900万円を超え1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

所得税とは、1年間の所得に対して一定の割合で課せられる税金のこと。

所得=収入ー経費で求めることができます。

【計算式】

所得金額=(課税所得×税率-控除額)×102.1%(復興税加算※)

※東日本大震災の復興のために、平成25年1月1日からの所得税と住民税(法人税についてはすでに廃止)にかかる税金。

【確定申告がいらないケース】

個人事業主は確定申告が必要です。

しかし個人事業主以外で雑所得となった方の場合、下記の2つのケースのどちらかに当てはまる方は確定申告がいりません。

◇ケース1◇

- 公的年金収入が400万円以下

- 年金収入以外の各所得の合計額が20万円以下

◇ケース2◇

- 給与所得者(年末調整で精算されている者に限る)

- 給与所得以外の各所得の合計額が20万円以下

売電収入の計算方法

所得税を求めるには、まず年間の売電収入を出す必要があります。

売電収入の計算方法は「電力会社に買い取ってもらった量×固定価格買取制度の単価」。

具体的に以下の条件で計算すると「900(kWh)× 37(円/kWh)× 9(ヶ月) =29万9,700円」になります

- 発電期間:4月~12月

- 発電量(月平均):1800kWh

- 電力会社に買い取ってもらった量:900kWh

- 固定価格買取制度の単価:37円/kWh

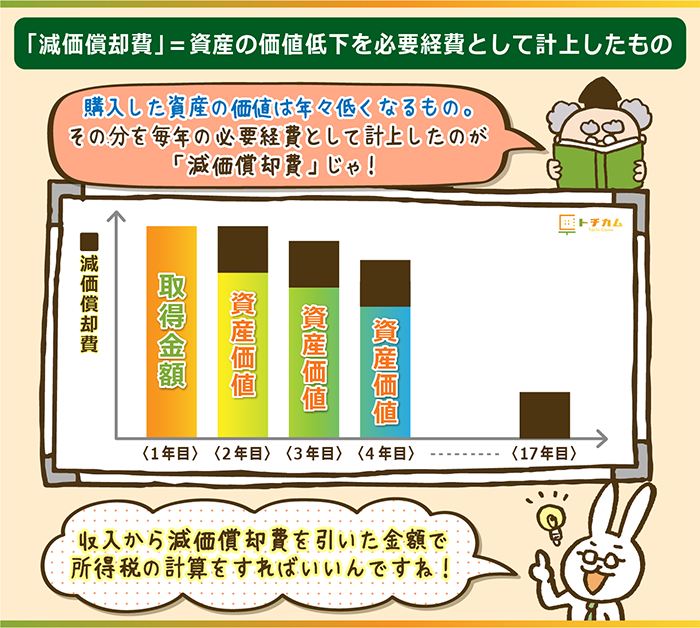

経費になる減価償却費を差し引いて所得税を算出する

さらにここから必要経費である*減価償却費を引いていきます。

その資産の金額を法定耐用年数(太陽光発電の設備に17年が適用された場合)にしたがって必要経費として配分していく費用のこと。

減価償却費は太陽光発電の設備(法定耐用年数17年)を毎年一定額で計上して償却する(=定額法)場合、取得価額×0.059(減価償却率)で求められます。

ただし自家消費分は経費として認められないことを加味したうえで、計算していきましょう。

この200万円のうち必要経費として認められるのは、買い取ってもらった分のみとなります。

上記の計算例では1,800kWh中の900kWhを電力会社に買い取ってもらったため、必要経費と認められるのは50%。

200万(円)×50%=100万(円)←売電の必要経費。

太陽光発電の設備は耐用年数が17年なので、定額法での毎年の減価償却率(その年の必要経費として認められる分)は*0.059です。(*参考:減価償却資産の償却率表)

100万(円)×0.059(償却率)=5万9000(円)←これが年間で経費として申告できる金額(17年目は残額)。

4月~12月の9ヶ月間なので、減価償却費は4万4250円ということになります。

売電収入からこの減価償却費を引くと・・・

29万9700(円)ー4万4250(円)=25万5450(円)←この金額に所得税がかかる。

195万円以下の所得税率は5%なので、25万5450(円)×5%=1万2772(円)が実際にかかる所得税です。

個人事業主は太陽光発電の売電収入は"事業税"の対象になる

事務所や事業所を構え、事業として太陽光発電設備を導入している場合は、個人事業税の課税対象となります。

ただし事業主控除として290万円は控除されるので、所得金額が290万円以下の場合は支払う必要はありません。

個人事業税の税率について

個人事業税の税率は「第1種事業」「第2種事業」「第3種事業」によって税率が異なります。

- 第1種事業=5%(物品販売業、保険業、不動産貸付業、電気供給業など計37業種)

- 第2種事業=4%(畜産業、水産業、薪炭製造業の計3業種)

- 第3種事業=3%~5%(あん摩・マッサージまたは指圧・はり・きゅう・柔道整復・その他の医業に類する事業と装蹄師業の計2業種は3%、医業、司法書士業、美容業、デザイン業など計28業種は5%)

太陽光発電事業は「電気供給業」にあたるため、税率は5%です。

事業税の計算例

事業税額の計算は以下の3つのステップで求めていきます。

- 所得金額=収入金額-必要経費-青色申告特別控除

- 課税所得金額=所得金額+青色申告特別控除金額-事業主控除額(290万円)

- 事業税額=課税所得金額×事業税率(5%)

事業税は所得税や住民税の計算と異なり、青色申告特別控除の金額を差し引くことができません。

そのため課税所得金額の計算の際に、足し戻す必要があります。

例:200万円の太陽光発電設備を導入して1000万円売電収入がある場合に事業税は?(青色申告特別控除金額は65万円とする)

①所得金額=1000万円(収入金額)ー200万円(必要経費)ー65万円(青色申告特別控除額)=735万円

②課税所得金額=735万円(所得金額)+65万円(青色申告特別控除額)ー290万円(事業主控除額)=510万円

③事業税額=510万円×5%(事業税率)=25万5000円←これが実際にかかる事業税

太陽光発電の売電収入にかかる税金を節税する方法

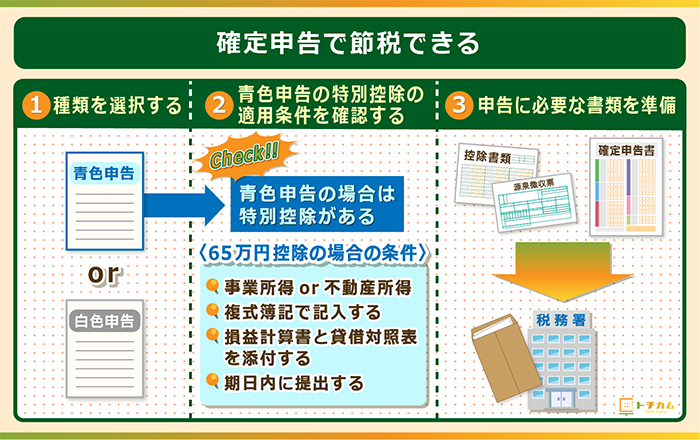

確定申告の手続き次第では売電収入にかかるトータルの納税額を節税できます。

具体的な手順は以下の通り。

- 確定申告の種類を選択する

- 青色申告の特別控除を受ける場合は適用条件を確認する

- 申告時に必要な書類をそろえる

各手順について詳しく解説していきます。

手順①:確定申告の種類を選択する

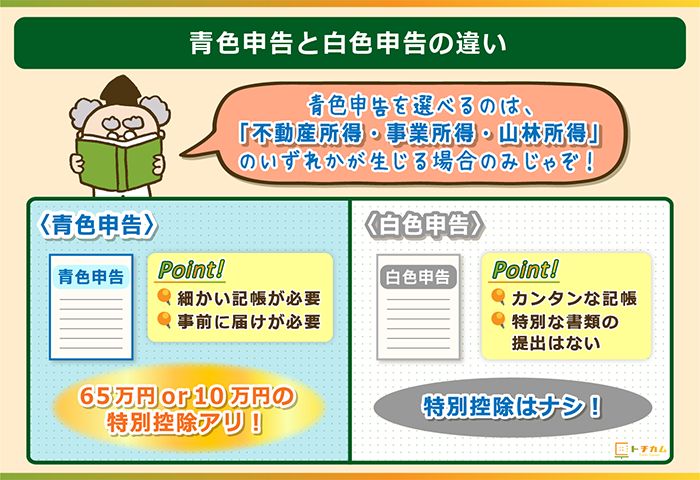

確定申告には青色申告と白色申告の2種類。

そのうち青色申告は条件を満たすと特別控除を受けることができます。

青色申告と白色申告

- 青色申告…青色申告とは、帳簿に適正な記帳をして、そこから正しい所得税などを計算して申告する制度。

細かい記帳や、法定期間に税務署へ青色申告承認申請書を提出する必要がありますが65万円または10万円の特別控除などの特典を受けることができます。

※青色申告を選択できるのは、不動産所得・事業所得・山林所得が生じる方のみ。 - 白色申告…白色申告は青色申告より帳簿への記帳が簡単な申告制度(青色申告時の特典はなし)です。

なお青色申告承認申請書の提出がない場合は自動で白色申告になります。

※個人事業主以外の方で雑所得が20万円を超える方は「白色申告」となり、確定申告書Aを使用して申告を行ってください。

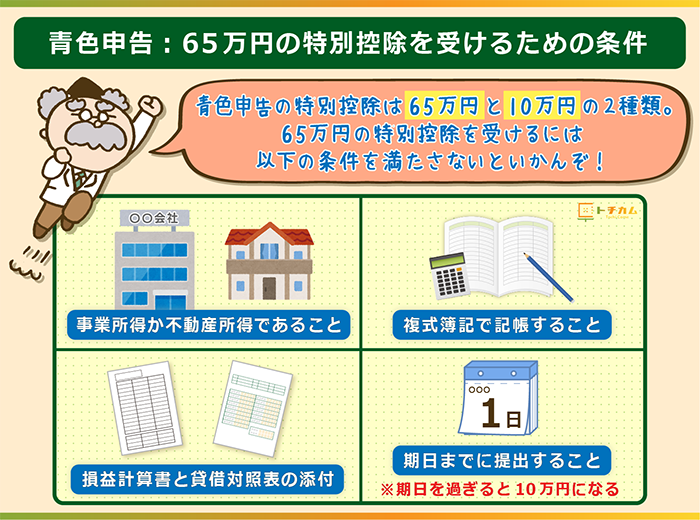

手順②:青色申告の特別控除を受ける場合は適用条件を確認する

青色申告の特別控除を使うと、税金を計算する際にあらかじめ所得から65万円または10万円を差し引くことが可能です。

ただし65万円の控除を受けるにはいくつかの条件があります。

~65万円が控除になる条件~

- 所得区分が事業所得か不動産所得に当てはまること

- 複式簿記で記帳していること

- 記帳に基づいて作成した損益計算書と貸借対照表を添付して申告すること

- 期日内に確定申告を提出すること

※期限後の提出の場合は10万円控除になってしまいます。

【条件①】所得区分が事業所得か不動産所得に当てはまる

所得区分が事業所得もしくは不動産所得になる事業を行っていない場合は、65万円控除は適用されません。

たとえば山林所得のみの場合、青色申告はできますが65万円の控除にはならないので注意しましょう。

【条件②】複式簿記で記帳していること

帳簿のつけ方には単式簿記と複式簿記がありますが、65万円の控除を受ける場合は複式簿記で帳簿する必要があります。

複式簿記とは1つの取引に対して2つの側面から帳簿をつける方法のこと。

たとえば交通費で5000円の現金支出があった場合、単式簿記なら支出欄に5000円と記入すれば帳簿は完了です。

一方、複式簿記の場合は仕訳帳と総勘定元帳の両方に帳簿しなければなりません。

- 仕訳帳:日々の取引を勘定科目を使って借方と貸方に仕訳をして日付順に記帳をしていく帳簿のこと。

- 総勘定元帳:仕訳帳が日付順に記帳をしていくのに対し、総勘定元帳は勘定科目ごとに記帳していく帳簿。決算書はこの帳簿をもとに作成されます。保存期間は7年間。

【条件③】記帳に基づいて作成した損益計算書と貸借対照表を添付すること

申告時に添付する必要があるのは、複式簿記での記帳をもとに作成した損益計算書と貸借対照表の2種類。

損益計算書とは会社の経営成績を示す決算書のこと。

一会計期間の収益と費用の差額で利益(実際に儲けた額)がどのくらいになるのか示されてます。

貸借対照表とは会社の資産と負債のバランスをまとめた表のこと。

会社の現在の財政状況がどういう状態なのかがわかる資料です。

※上述した通り、65万円の控除を受けるには様々な条件を満たす必要があります。

さらに記帳などが複雑にからんでくるので、いっそのこと税理士に記帳代行を頼むのがおすすめ。

費用はかかってしまいますが、時間は大幅に節約できます。

| 年間売上額 | 費用(相場) |

|---|---|

| 500万円未満 | 10万円 |

| 500万円以上1000万円未満 | 15万円 |

| 1000万円以上3000万円未満 | 20万円 |

参照元URL:青色申告の税理士報酬の相場

【青色申告者となるために必要な届出】

青色申告者となるためには開業日から2ヶ月以内までに「青色申告承認申請書」の届出が必要となります。

青色を希望される方は忘れずに提出してください。

手順③:申告に必要な書類をそろえる

| 青色申告 | 白色申告 |

|---|---|

| 確定申告書B | 確定申告書AまたはB |

| 各種控除書類 | 各種控除書類 |

| 源泉徴収票(給与所得・年金所得がある場合) | 源泉徴収票(給与所得・年金所得がある場合) |

| 青色申告決算書 | 収支内訳書(個人事業主以外の場合は不要) |

- 確定申告書B

- 各種控除書類

- (給与所得・年金所得がある場合)源泉徴収票

上記の3つが確定申告に必要な書類です。

青色申告ではこれに加えて青色申告決算書(損益計算書と貸借対照表をまとめたもの)、白色申告では収支内訳書が必要になります。

※確定申告は決められた期限内に確定申告を行うこと

青色申告、白色申告問わず確定申告をする場合は毎年3月15日まで(土日の場合は翌月曜日)に申告する必要があります。

期限を過ぎてしまった場合、青色申告の特別控除である65万円控除は適用されません。

太陽光発電における確定申告書の記入方法をイチから丁寧に解説!

確定申告に必要な書類をそろえたら、あとは確定申告書を記入して提出するだけです。

確定申告書作成の流れを確認していきましょう。

確定申告書B(第一表)の書き方

手書きで作成する場合は、まず確定申告書Bを税務署でもらってくるか、国税庁のHPからダウンロードします。

第一表と第二表に分かれています。

まずは第一表の記入方法から見ていきましょう。

第一表で主に書くところは以下の6ヶ所。

- 税務署名と日付・個人事業主の情報

- 収入金額等

- 所得金額

- 所得から差し引かれる金額

- 税金の計算

- その他・延納の届出

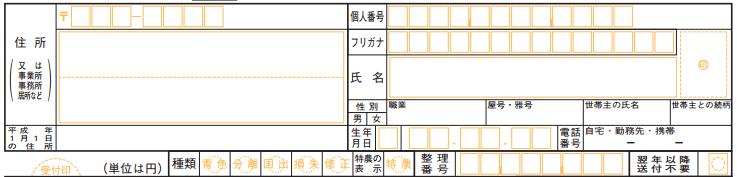

①:税務署名と日付・個人事業主の情報

まずは確定申告書を提出する税務署名と、氏名や住所など個人事業主の基本情報を記入します。

管轄の税務署を知らない場合は、国税庁HPから調べることができるので、参考にしてみてください。

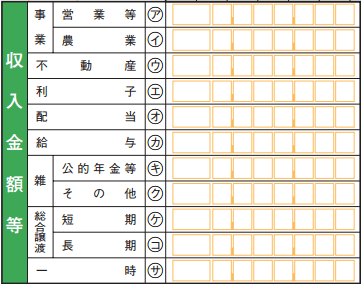

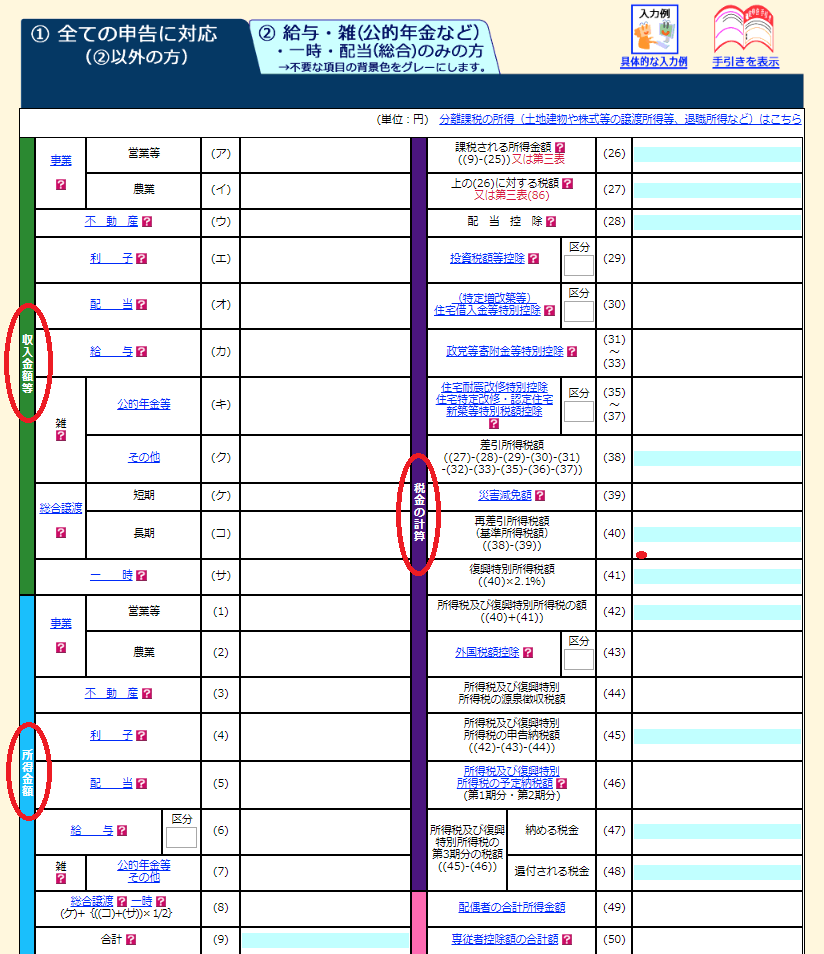

②:収入金額等

その年の1月1日から12月31日までの間に得た収入を収入金額を記入します。

- 事業による収入⇒(欄)事業

- 不動産による収入⇒(欄)不動産

- 給与による収入⇒(欄)給与

- 年金による収入⇒(欄)雑:公的年金等

太陽光発電で得た売電収入は、上記の所得区分の箇所で説明した「雑所得」「事業所得」「不動産所得」のいずれか当てはまるところに記入していきましょう。

「雑所得」の場合は「雑:その他」の欄になります。

「事業所得」・「不動産所得」の場合には、青色申告決算書もしくは収支内訳書に包含して記載してもかまいません。

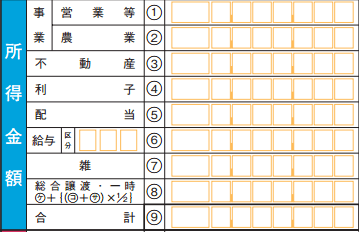

③:所得金額

所得金額=収入ー必要経費。

個人事業主の場合は、青色申告決算書もしくは収支内訳書に記載した所得金額になります。

青色申告特別控除(65万円または10万円)は青色申告決算書に記載して控除するすることを忘れないようにしましょう。

個人事業主以外の場合は「雑」の欄に太陽光発電で得た所得(収入-必要経費)を記入してください。

※給与所得者の場合には、源泉徴収票の「給与所得控除後の金額」の欄にある数字を記入すればOKです。

※年金所得者の場合には「公的年金等に係る雑所得の速算表」による算出が必要となります。

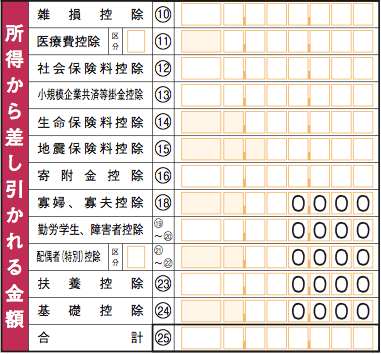

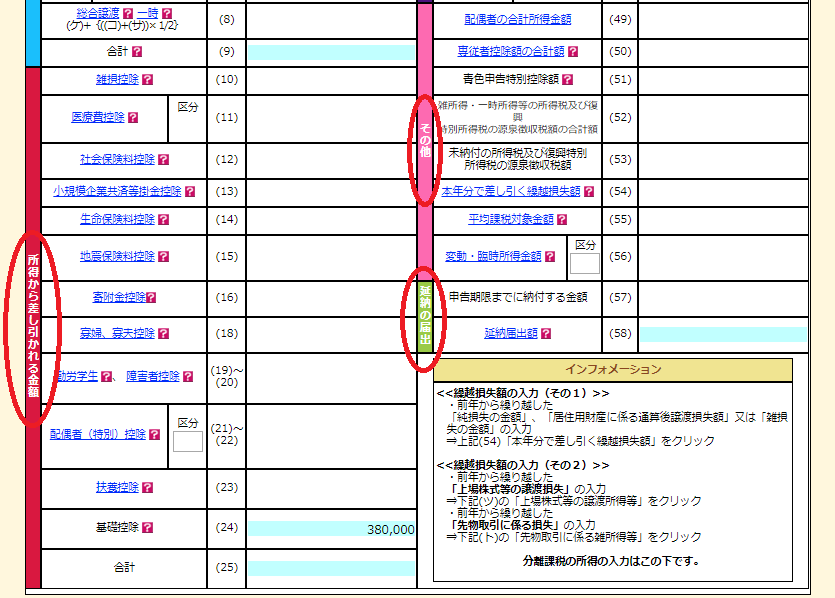

④:所得から差し引かれる金額

ここには所得から控除が認められる金額を記入する欄です。

サラリーマンは年末調整があるので源泉徴収票の所得控除の合計額をそのまま記入するだけですが、個人事業主の場合は該当する項目があれば個々に記入していきましょう。

控除は全部で12種類あります。

- 雑損控除…地震や台風などの災害による被害や、盗難や横領などが原因で資産が損なわれた場合に適用される控除。

- 医療費控除…下記のどちらか一方を選択できる。

1)一家の年間の医療費が総所得の5%または10万円を超えたとき、超過分をその年の所得から控除(最高限度額:200万円)

2)セルフメディケーション税制に該当するOTC医薬品が年間1万2千円を超える場合に、超過分をその年の所得から控除(上限金額:8万8,000円) - 社会保険料控除…支払った社会保険料額に応じて所得から控除ができる制度。

- 小規模企業共済等掛金控除…共済契約、個人型年金、心身障害者扶養共済制度の掛金を支払った場合に受けられる控除。

- 生命保険料控除…生命保険や医療保険などに加入していて保険料を支払っている人が受けられる控除。

- 地震保険料控除…地震保険料や掛金に対して控除ができる制度。

- 寄附金控除…国や地方公共団体など対して寄付をした場合に適用される控除。

- 寡婦、寡夫控除…夫もしくは妻と死別や離婚をした後、新たに婚姻していない場合に適用される控除。

- 勤労学生、障害者控除…勤労学生控除は、学生が年間で一定額以下の給与所得がある場合に適用される控除。障害者控除は障害認定の基準を満たした障害者に適用される控除。

- 配偶者(特別)控除…配偶者の所得が一定額以下のときに適用される控除。

- 扶養控除…家族の扶養人数に応じて課税所得から一定額を控除できる制度。

- 基礎控除…税金の計算をする際に一律で差し引かれる控除のこと。

これらの中で該当するものを控除をしていけば、課税額を圧縮していくことで節税することが可能です。

尚、社会保険料控除・生命保険料控除・地震保険料控除・小規模企業共済等掛金控除を受ける場合には「控除証明書の添付」が必要になります。

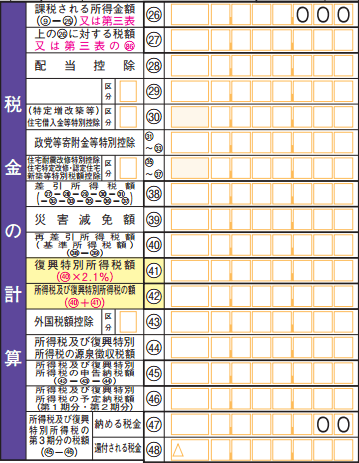

⑤:税金の計算

税金は(総所得金額ー総所得控除額)×所得税率で計算します。

そこから税額控除に該当するものを差し引いて、税額を求めていきましょう。

税額控除の種類は以下のとおり。

- 配当控除…配当所得(国内法人から受ける配当や証券投資信託の収益の分配など)があるときに、一定の税額控除を認める所得税及び個人住民税の制度。

- (特定増改築等)住宅借入金等特別控除…10年以上のローンを組んで新築の住宅を購入もしくは増改築をした際に適用される控除。通称・住宅ローン控除。

- 政党等寄附金等特別控除…政党や政治資金団体に寄附金を払ったときに適用される控除。上記「④:所得から差し引かれる金額」の寄附金控除とどちらかを選択することが可能。

- 住宅耐震改修特別控除…自宅を耐震改修をした場合に適用される控除。

- 住宅特定改修特別税額控除…自宅を特定の改修(省エネやバリアフリー改修工事など)で増改築等を行ったときに適用される控除。

- 認定住宅新築等特別税額控除…認定住宅(認定長期優良住宅と認定低炭素住宅)の基準に相当するために施した費用の10%を、原則としてその年分の所得税額から控除することが可能。

- 外国税額控除…外国で所得を得たときに適用される控除。

さらに復興特別所得税(基準所得税額×2.1%)もここで計算していきます。

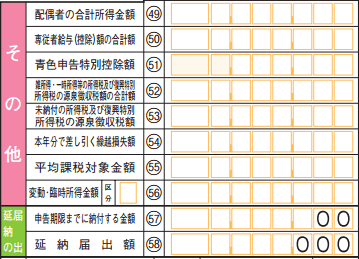

⑥:その他・延納の届出

この欄には税額が正しく計算されているかを確かめるのに必要な情報を記入していきます。

- 配偶者の合計所得金額…配偶者(特別)控除を利用する場合は配偶者の合計所得金額を記入。

- 専従者給与額の合計額…家族従業員(専従者)がいる場合に記入。

- 青色申告特別控除額…青色申告をする場合は特別控除額の65万円か10万円を選択して記入。

※青色申告決算書に記載した金額を記入しわすれないようにしましょう。 - 雑所得などの源泉徴収税額の合計額…雑所得や一時所得に区分される所得税と復興特別所得税の源泉徴収税額を記入。

※公的年金から源泉徴収された金額もココに記載します。 - 未納付の源泉徴収税額…未払いの給与がある場合はその未払い分にかかる源泉徴収税額を記入。

- 本年分で差し引く繰越損失額…前年の赤字額を本年分から差し引く場合に記入(翌年以降に繰り越す金額がない場合)

- 平均課税対象金額…変動所得(養殖による所得や、印税や原稿料など)や臨時所得(不動産に関する権利や特許権、漁業権などの権利金など)がある場合に記入。

- 変動・臨時所得金額…変動所得と臨時所得の合計額を記入。

所得税の延納を希望する場合は「申告期限までに納付する金額」と実際に延納する額を「延納届出額」に記入しましょう。

確定申告書B(第二表)の書き方

続いて第二表を見ていきます。

住所や氏名などを記入後は以下の項目を順番に確認していきましょう。

- 所得の内訳

- 雑所得(公的年金等以外)、総合課税の配当所得・譲渡所得、一時所得に関する事項

- 特例適用条文等

- 所得から差し引かれる金額に関する事項

- 事業専従者に関する事項

- 住民税・事業税に関する事項

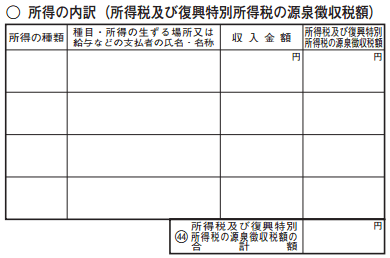

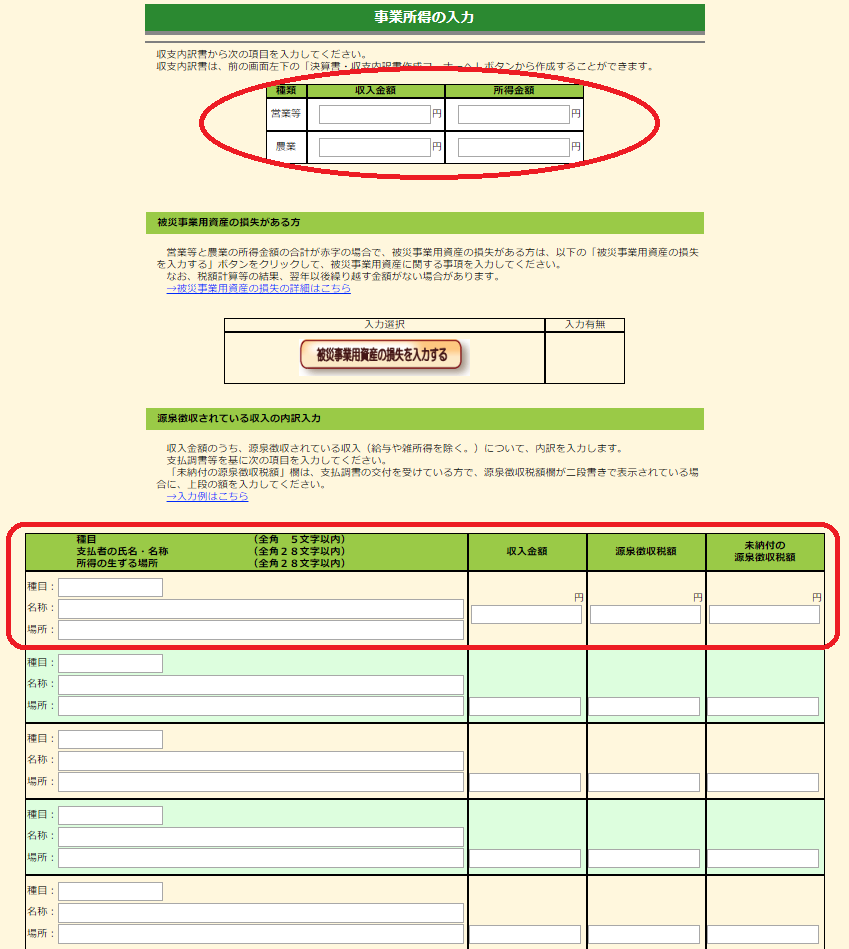

所得の内訳

源泉徴収税額のある所得を記入していきます。(※税額が0円でも記載。)

所得の内訳で書く項目は以下の4つ。

- 所得の種類…ここには第一表の「収入金額」欄で記入した所得区分を記入(営業、給与、雑、利子、配当所得)。

- 種目・所得の生ずる場所又は給与などの支払者の氏名・名称…支払者の会社名(氏名など)を記入。

- 収入金額…支払者から得た金額を記入。

- 所得税及び復興特別所得税の源泉徴収額…報酬や給与などの所得から源泉徴収された金額を記入。

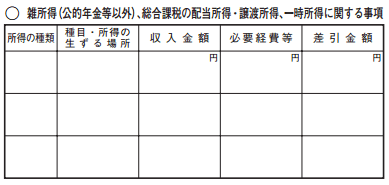

雑所得(公的年金等以外)、総合課税の配当所得・譲渡所得、一時所得に関する事項

この欄には5つの項目に記入します。

雑所得となった太陽光発電による収入および必要経費を記載するのもこちらです。

- 所得の種類…所得の種類を記入。(例: 雑 )

- 種目・所得の生ずる場所…支払者の会社名等を記入する。上記の「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」で書いた名称と同じ場合は「上記の通り」と書けばOK。

(例:太陽光売電 東京電力) - 収入金額…収入金額を記入。

- 必要経費等…その収入を得るために支出した必要経費等の金額を記入。

- 差引金額…収入から必要経費等を差し引いた金額を記入。

著述家や作家以外の人が受ける原稿料や印税、講演料などが該当する雑所得、懸賞や福引の賞金品(業務に関して受けるもの以外)などが該当する一時所得がある場合に記載します。

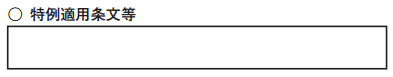

特例適用条文等

社会保険診療報酬、転廃業助成金などの課税の特例の適用を受ける場合は、該当する条文を記入しましょう。

住宅借入金等特別控除を受ける方は居住開始年月日を記入します。

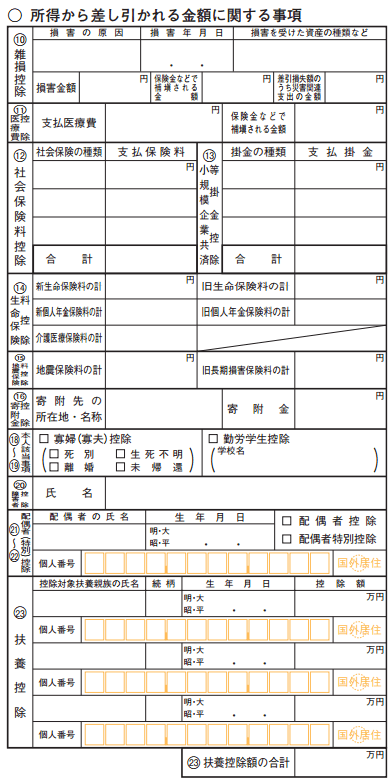

所得から差し引かれる金額に関する事項

ここで記入するのは以下の控除についてです。

それぞれ記入する項目を載せていきます。

- 雑損控除…損害の原因、年月日、種類、金額に加え、保険金で補填される金額、災害関連での支出額。

- 医療費控除…支払う医療費と、保険金などで補填される金額。

- 社会保険料控除…国民健康保険、国民年金など支払った社会保険の種類、金額、合計額。

- 小規模企業共済等掛金控除…小規模企業共済、個人型確定拠出年金など支払った掛金の種類、金額、合計額。

- 生命保険料控除…生命保険料、個人年金保険料、介護医療保険料の合計額。生命保険料と個人年金保険料については、2012年以降に契約して支払った額は「新」生命保険料(個人年金保険料)に、それ以前に契約して支払った額は「旧」生命保険料(個人年金保険料)に記入。

- 地震保険料控除…地震保険料の合計額。2006年までに契約した損害保険の保険料を支払った場合は「旧長期損害保険料の計」に記入。

- 寄附金控除…寄附先のおおまかな所在地と名称、金額。

※「ふるさと納税」もここに当てはまります。 - 本人該当事項…寡婦(夫)控除を受ける場合、その理由にチェック。勤労学生控除の場合は学校名を記入する。

- 障害者控除…障害者の氏名。特別障害者か同居特別障害者の場合は氏名を丸で囲む。

- 配偶者(特別)控除…配偶者の氏名、生年月日、配偶者控除か配偶者特別控除のチェック、個人番号。国外居住の場合は丸を記入。

- 扶養控除…16歳以上(その年の12月31日時点で)の控除対象扶養親族の氏名、続柄、生年月日、控除額、個人番号。国外居住の場合は丸を記入。

第一表で記入した所得額を確認しながら該当箇所に記載します。ただし、第二表に記載するのは実際に支払った金額です。

源泉徴収票に書かれているのは控除金額ですので、間違わないように注意しましょう。

支払った金額については、各控除証明書などを確認します。

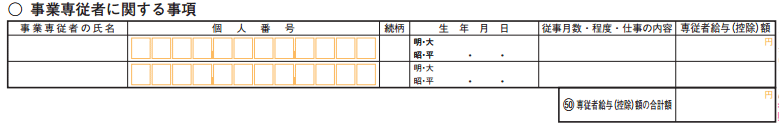

事業専従者に関する事項

個人事業主のうち家族を従業員にしている場合は、その人の情報を以下の項目に合わせて記載していきましょう。

- 事業専従者の氏名

- 個人番号

- 続柄

- 生年月日

- 従事月数・程度・仕事の内容

- 専従者給与(控除)額

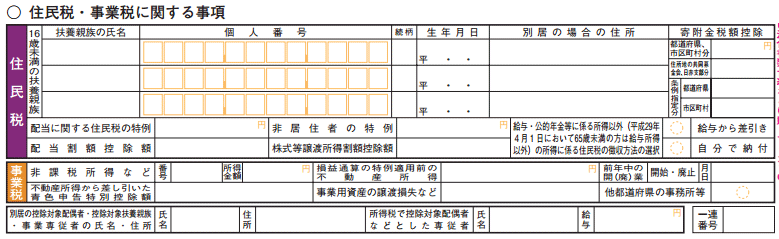

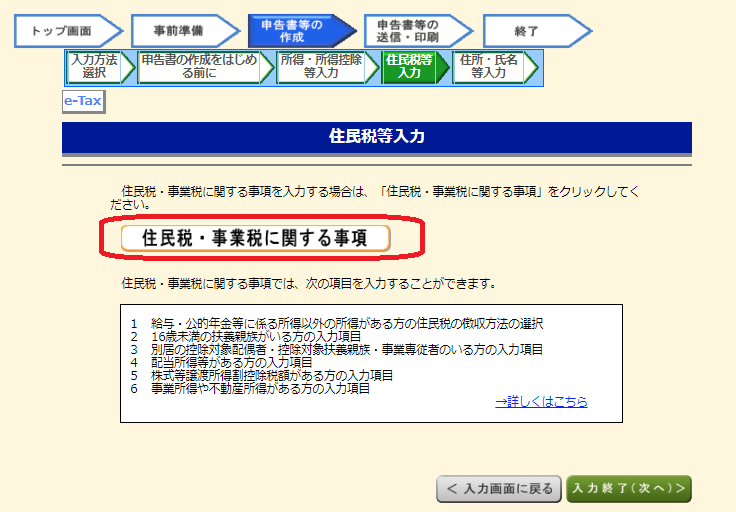

住民税・事業税に関する事項

ここでは住民税と事業税について該当する項目に記入していきます。

項目が多いので1つずつ確認していきましょう。

【住民税】

- 同一生計配偶者の氏名等(※)

- 扶養親族の氏名等

- 個人番号

- 続柄

- 生年月日

- 別居の場合の住所

- 寄附金税額控除

- 配当に関する住民税の特例

- 非居住者の特例

- 配当割額控除額

- 株式等譲渡所得割額控除額

- 給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択

※平成30年の確定申告から新たに追加された項目。

給与所得者と生計を一にして、合計所得金額が38~103万円の者が該当する。(ただし青色・白色専業専従者の者は除く。)

【事業税】

- 非課税所得など

- 損益通算の特例適用前の不動産所得

- 不動産所得から差し引いた青色申告特別控除額

- 事業用資産の譲渡損失など

- 前年中の開(廃)業

- 他都道府県の事務所等

以上の項目を確認すれば、確定申告書は完成です。

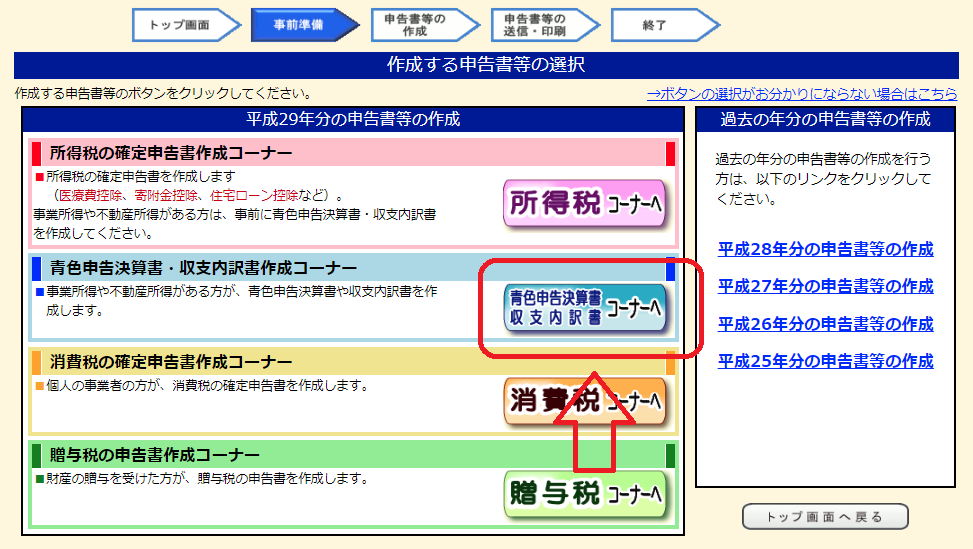

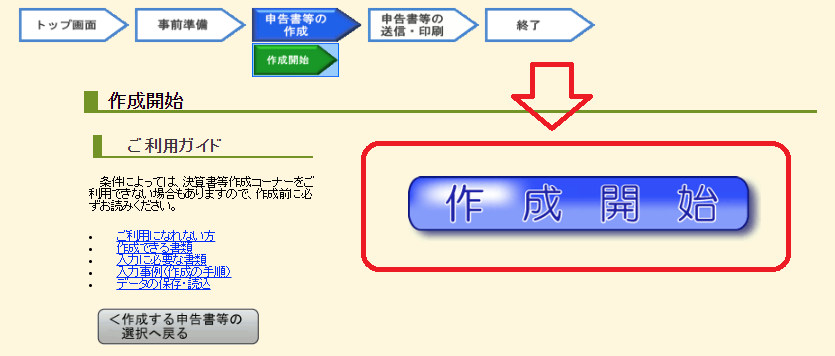

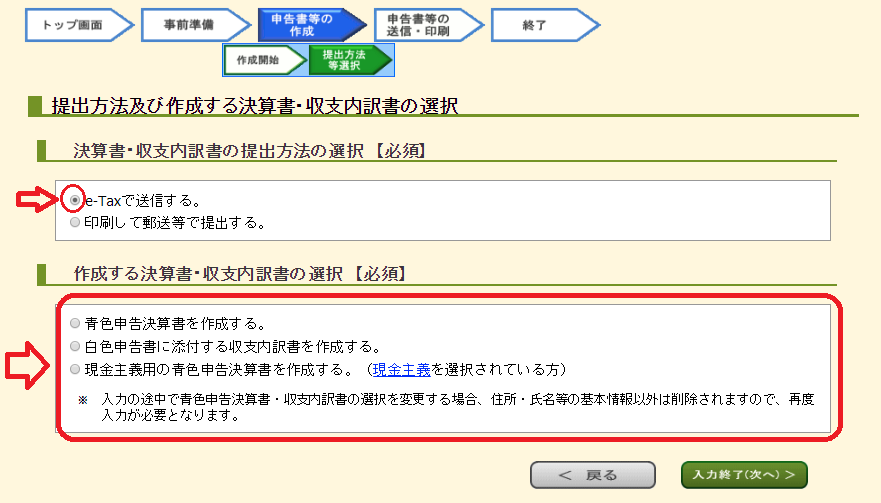

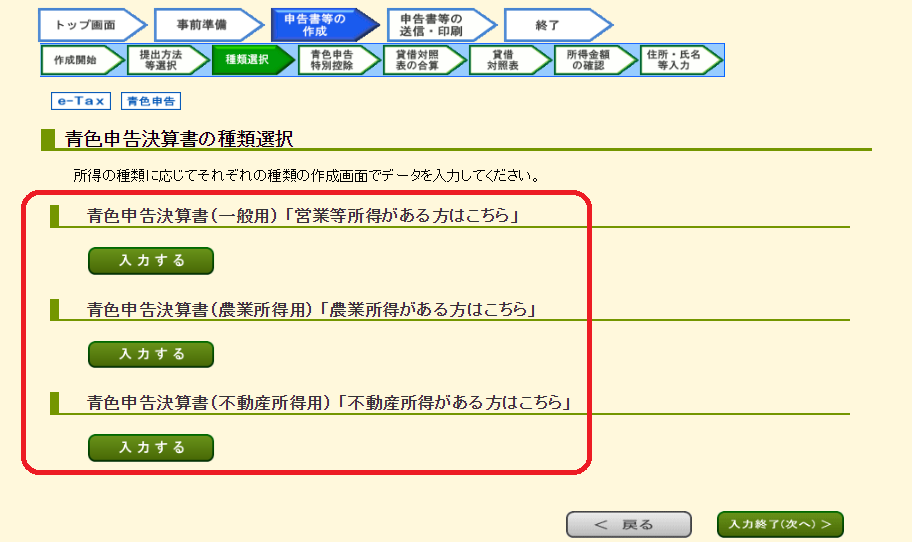

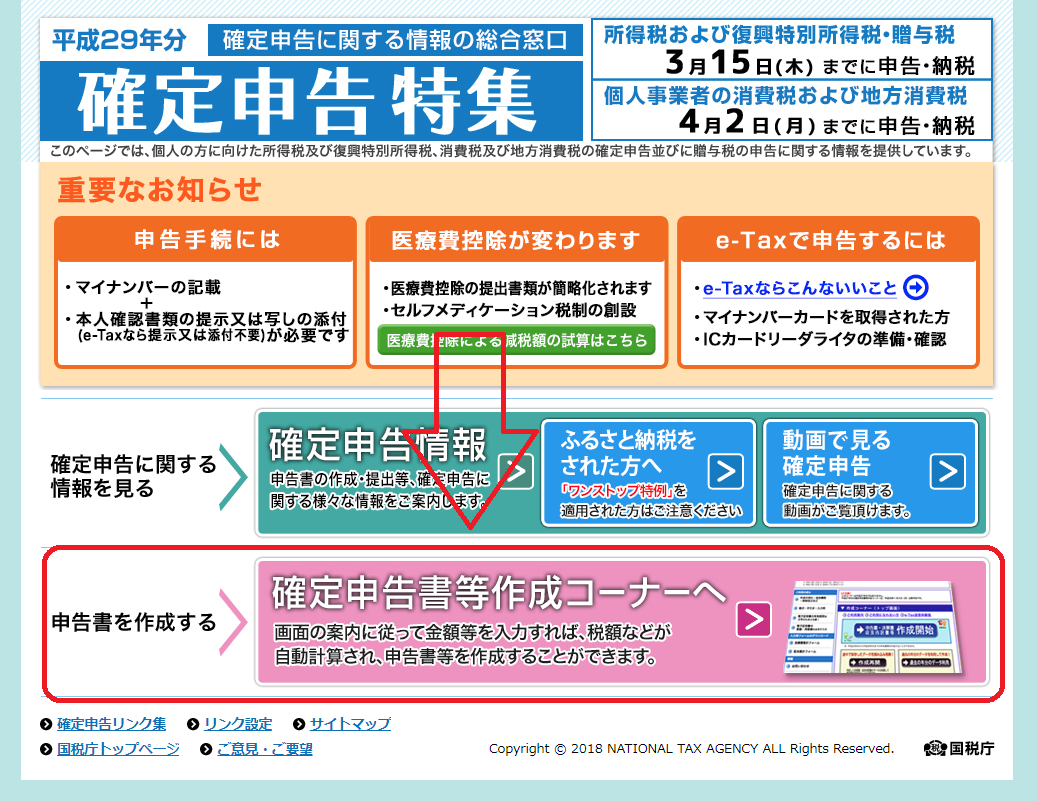

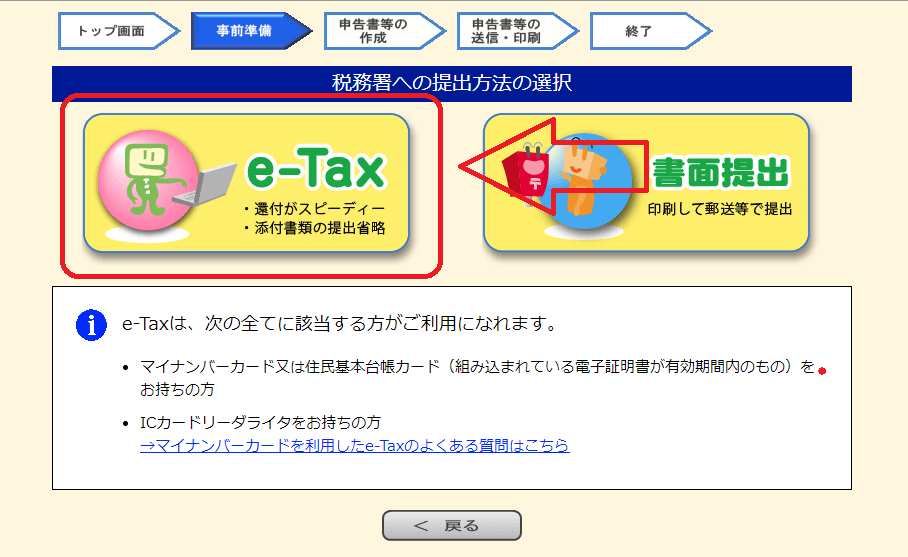

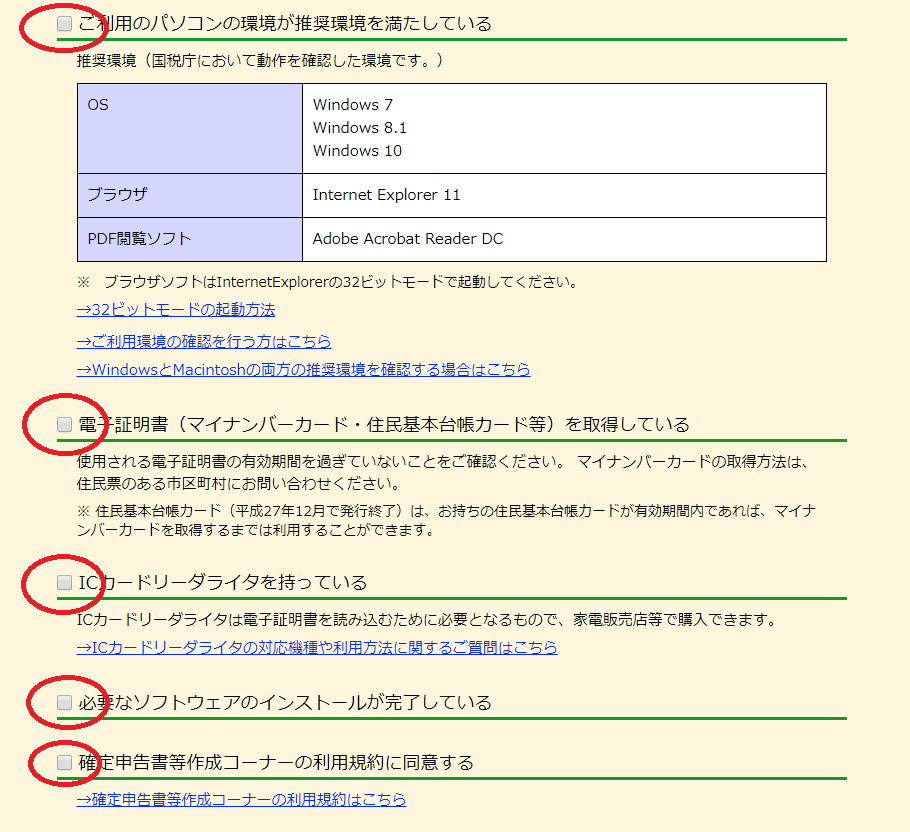

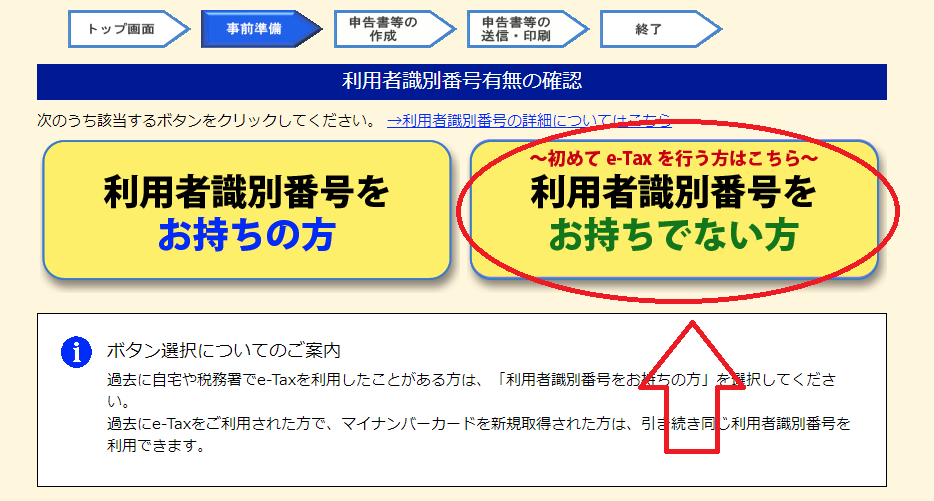

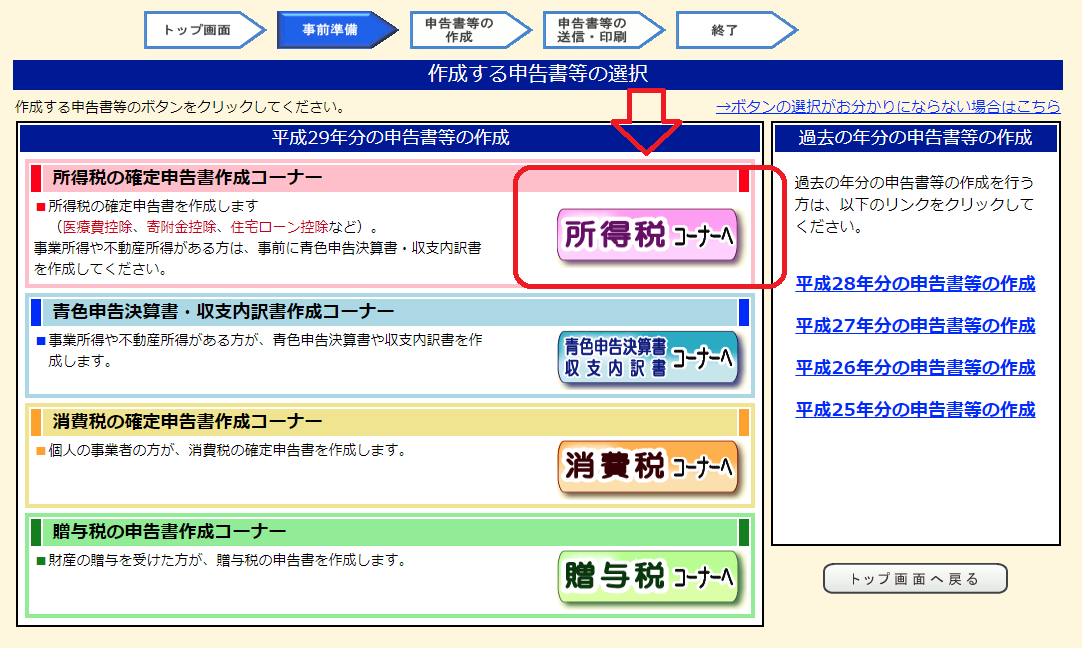

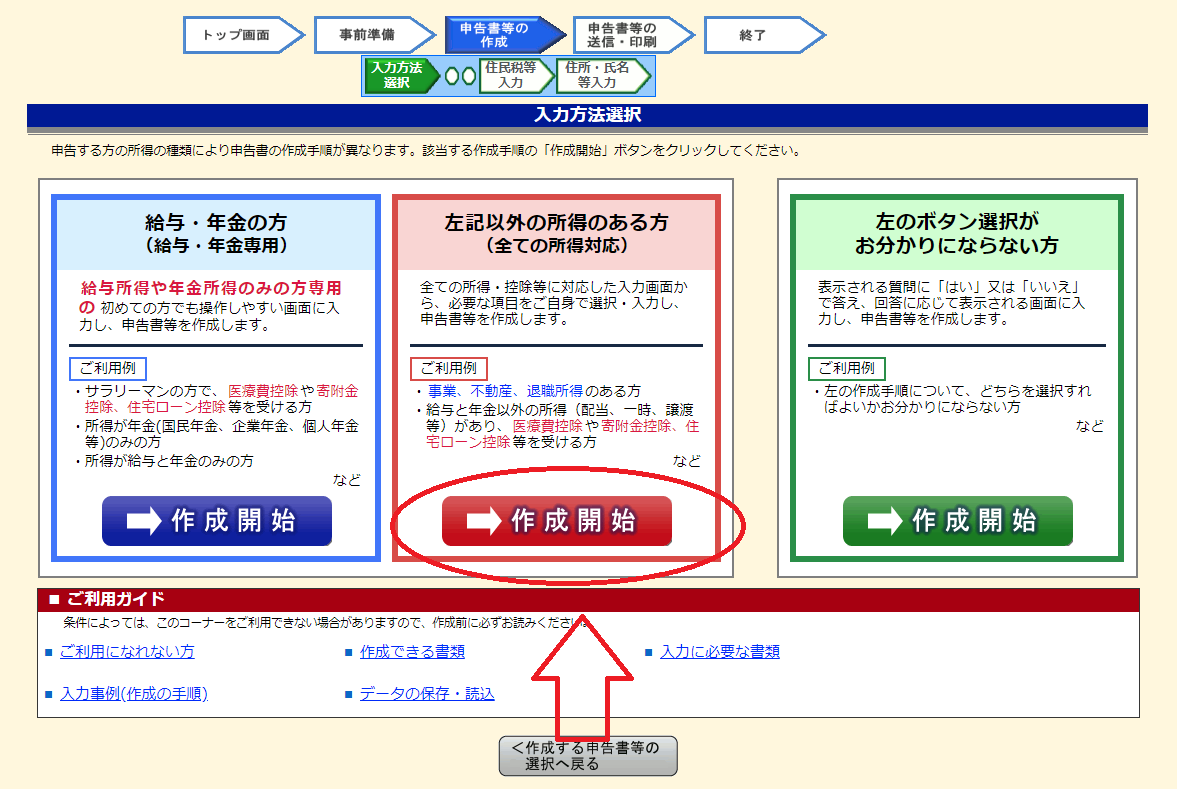

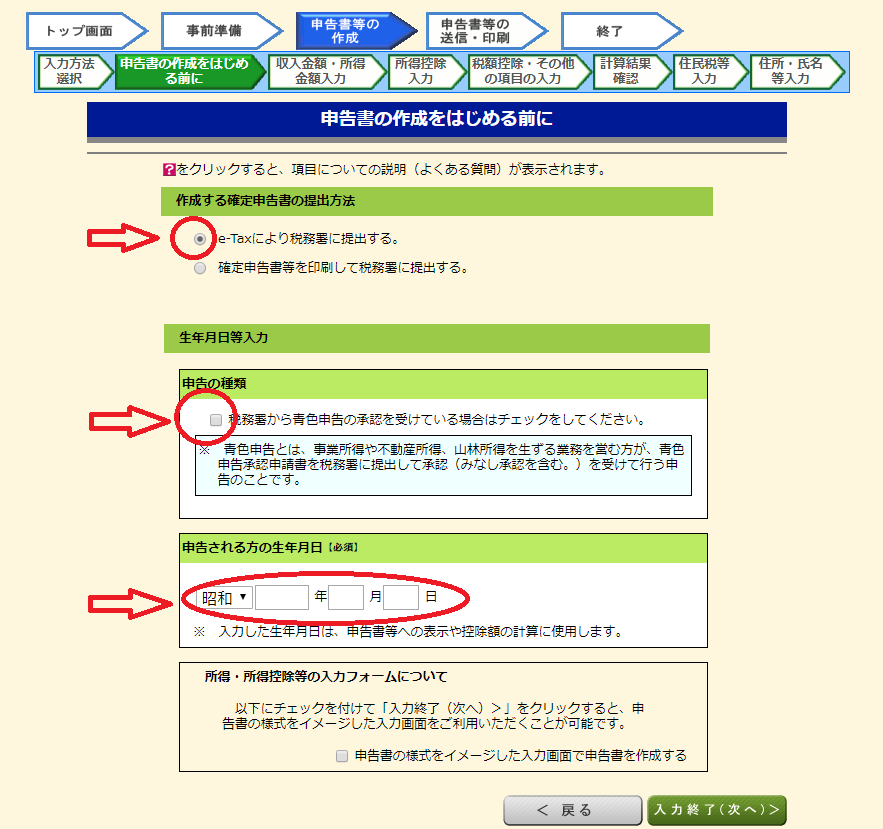

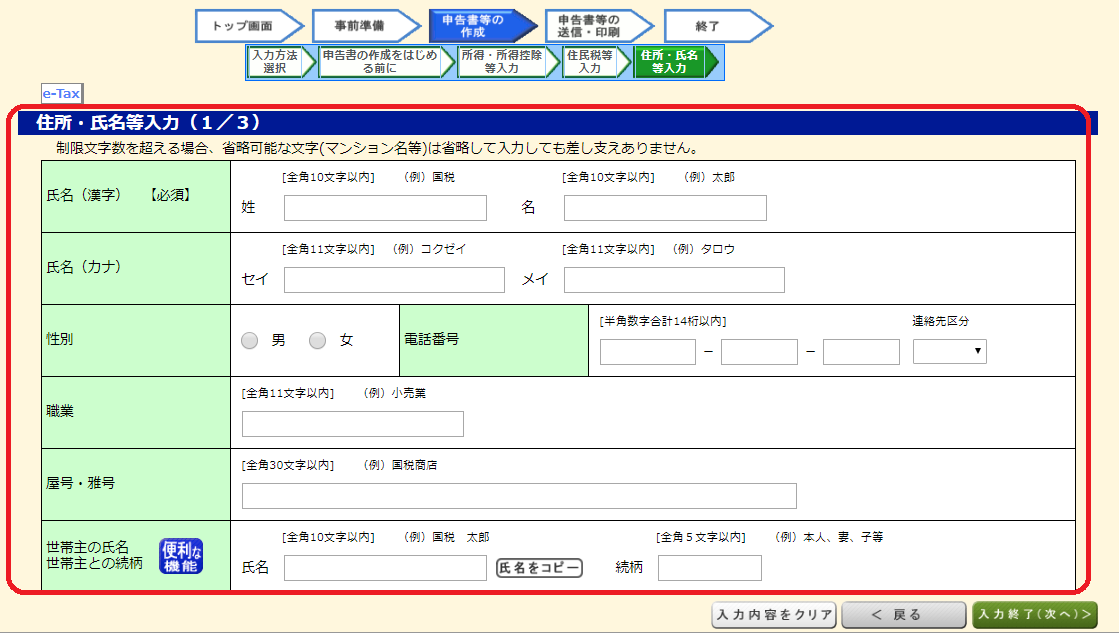

【確定申告書はインターネット上でも提出できる】

e-Taxを利用すれば、インターネット上でも提出することができます。

インターネットに強い方は、下記をタップクリックして手順を確認してみてください。

太陽光発電でかかる所得税と確定申告のQ&A

Q1.太陽光発電でかかる所得税にはどんな特例がありますか?

A.以前はグリーン投資減税がありましたが、現在は使えません。

Q2.補助金を受けて太陽光発電を導入した場合も課税されますか?

A.課税されます。住宅用の太陽光発電補助金は一時所得としての計上です。

ただし一時所得には特別控除があるので、最高で50万円まで控除ができます。

一時所得とは一時所得とは懸賞や福引の賞金・賞品など、臨時的や偶発的な収入で対価性のないものが区分される所得。

その他、一時所得に該当する例は以下のようなものがあります。

- 競馬・競輪・競艇・オートレースの払戻金

- 生命保険の満期一時金

- 損害保険の満期返戻金

- 法人から贈与された金品

- 遺失物拾得者や埋蔵物発見者の受ける報労金

- 賃貸住宅の大家や地主などから受け取る立退料

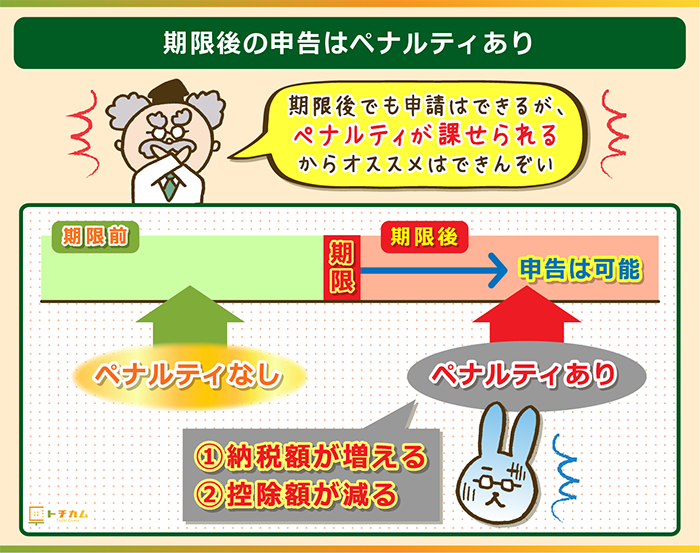

Q3.確定申告は期限後でも申告できますか?

A.ペナルティはありますが、期限後も申告することは可能です。

しかし期限後に確定申告した場合には、以下のようなペナルティが課せられます。

- 無申告加算税

- 延滞税

- 青色申告の特別控除額が10万円になる

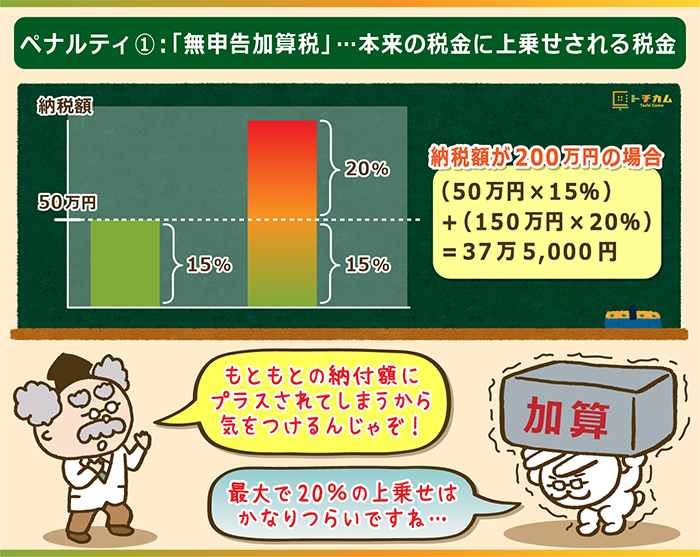

【ペナルティ①】無申告加算税

もともと納付すべきだった税金にプラスして上乗せされるのが、無申告加算税です。

納税額が50万円までは15%、50万円を超える部分は20%を乗じた額が上乗せされます。

例:納税額が200万円のときの無申告加算税は?

(50万円×15%)+(150万円×20%)=37万5000円

また税務署の調査を受ける前に自主的に期限後申告をした場合は、無申告加算税は5%を乗じるだけでOK。

さらに調査の事前通知の後に確定申告をしても50万円までは10%、50万円を超える部分は15%を乗じるだけで済むので、期限を過ぎても自主的に確定申告を行いましょう。

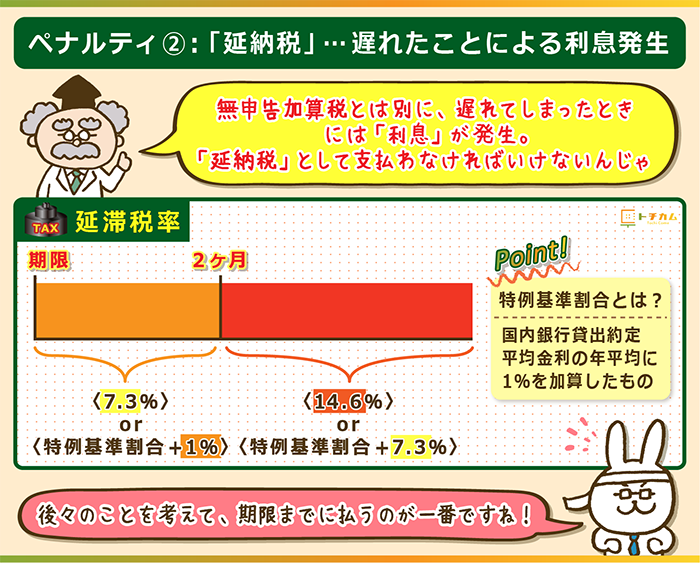

【ペナルティ②】延滞税

納税が遅れたことによる利息のような役割を果たしているのが延滞税です。

延滞税率は以下のようになっています。

- 期限の翌日~2ヶ月まで=「7.3%」or「*特例基準割合+1%」

- 2ヶ月を経過する日の翌日以降=「14.6%」or「*特例基準割合+7.3%」

*特例基準割合…国内銀行の貸出約定平均金利の年平均に1%を加算した割合。

延滞税は国税庁HP内の延滞税の計算方法ページで計算することが可能です。

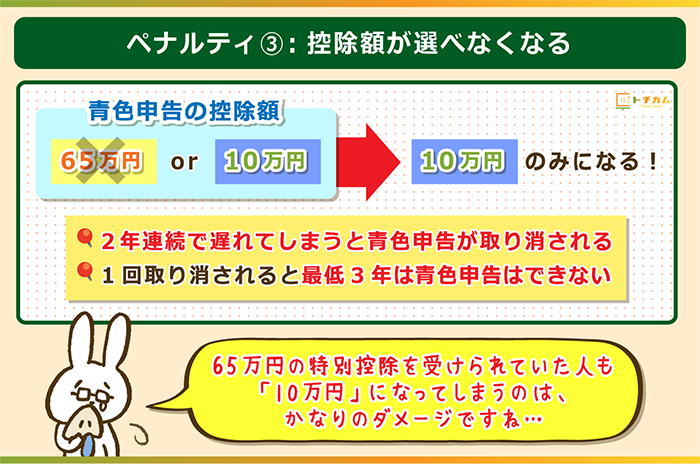

【ペナルティ③】青色申告の特別控除額が10万円に

期限後申告をすると青色申告特別控除の65万円は選べません。

さらに2年連続で期限後申告をしてしまうと、青色申告が取り消されます。

1回でも取り消されると、最低でも3年間は青色申告をすることができなくなるので注意しましょう。

【追記】太陽光発電の売電収入にかかるその他の税金

- 住民税

- 消費税

太陽光発電の売電収入には上記2種類の税金もかかります。

どちらも個人事業主かどうかにかかわらずに発生する税金です。

住民税は「均等割」と「所得割」の合計額

住民税は都道府県民税、市区町村民税の総称。

ここからそれぞれ以下のふたつの住民税にわかれています。

- 均等割

- 所得割

上記の計算方式によって算出された金額の合計が「住民税」として請求されます。

①一律の金額で請求される"均等割"

所得に関係なく一律で請求される住民税です。

※地域によって規定されている金額は異なります。

東京都の場合は

- 都道府県民税 1,500円

- 市区町村民税 3,500円

で、合計5,000円/年かかります。

②所得に応じて税額が異なる"所得割"

所得によって納税額が算出・決定される住民税です。

(所得金額-所得控除額)×10%(※)-税額控除額※税率10%の詳細は以下の通り。

- 都道府県民税 一律4%

- 市区町村民税 一律6%

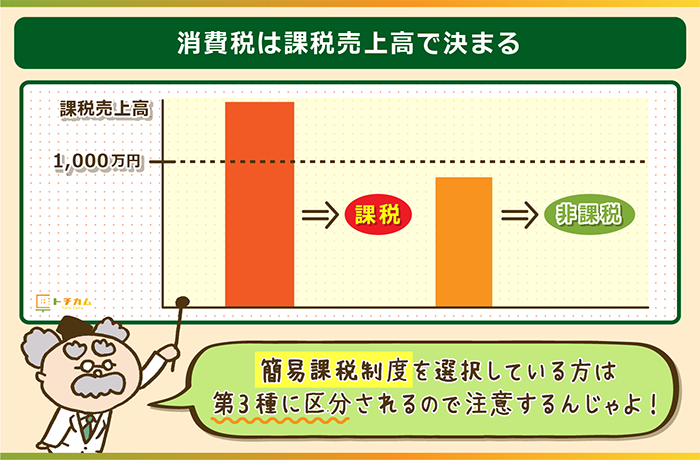

消費税は原則2年前の課税売上高が1,000万円以上だった場合にかかる

消費税は原則2年前の年度の課税売上高(※)が1,000万以上だった場合にかかります。

※課税売上高…一般的に消費税(8%)の引いた金額のこと。

簡易課税制度を選択している方は「第3種」に区分されるので間違えないようにしましょう。

【簡易課税制度】課税売上高が5,000万円以下の中小事業者の事務負担をへらすために設けられた制度。

届出を行った事業者に対してのみ、仕入れ金額を考慮して計算される。

所得税額と確定申告の流れを把握して賢く売電していこう

太陽光発電を導入してかかる所得税は(売電収入ー減価償却費)×税率で求めることができます。

確定申告をするときは、導入している太陽光発電の売電による所得がどの区分にあたるのかをチェックして、青色申告か白色申告の選択しましょう。

青色申告は細かな記帳が必要なので手間はかかりますが、条件次第では65万円が控除になります。

あとはHPで確定申告書を作成して必要書類を揃えれば、確定申告は完了です。

太陽光発電でどれくらいの所得税がかかるのかを知りたいときや確定申告をするときは、この記事を参考にしてみてください。

~売電収入の差は計画段階で決まる!無料一括見積もりで不安な点を解消しませんか?~

太陽光発電設備を導入して売電収入を得るために大事になってくるのは、導入前の計画段階です。

事業として導入する場合、太陽光発電事業が成功のカギは計画段階にあると言っても過言ではありません。

事業計画を立てる上でオススメなのが、太陽光発電事業者による無料一括見積もりです。

- どれくらいの売電収入が見込めるのか

- 発生する所得税はどのくらい

このような不明点は積極的に相談して、太陽光発電に関する不安を解決してください。

スポンサーリンク